[羅戈導讀]在電子商業急速發展,國際貿易、國際投資迅速增長和基礎設施不斷完善的大環境影響下,東南亞物流市場已蓄勢待發。本報告將市場細分為以下幾個部分進行詳細分析: 1. 倉儲和履行中心; 2. 交通設施; 3. 最后一英里配送; 4. 跨境物流。

[羅戈導讀]在電子商業急速發展,國際貿易、國際投資迅速增長和基礎設施不斷完善的大環境影響下,東南亞物流市場已蓄勢待發。本報告將市場細分為以下幾個部分進行詳細分析: 1. 倉儲和履行中心; 2. 交通設施; 3. 最后一英里配送; 4. 跨境物流。

在電子商業急速發展,國際貿易、國際投資迅速增長和基礎設施不斷完善的大環境影響下,東南亞物流市場已蓄勢待發。本報告將市場細分為以下幾個部分進行詳細分析: 1. 倉儲和履行中心; 2. 交通設施; 3. 最后一英里配送; 4. 跨境物流。

雖然倉儲業的發展趨勢被大型電子商務企業開始逐漸自建倉儲系統所波及,但在公共服務水平較低的二線城市和其他城市地區仍擁有巨大的發展空間。

交通行業仍屬于資產密集型行業,但這樣的特質為卓越運營(遠程信息處理、路線規劃)或最優化利用(服務市場、聚合和綜合解決方案)提供了獨特的商機。

最后一英里交付流程在滿足消費者對物流速度和包裹追蹤查詢的需求之外,也面臨著行業分化加劇的局面。新加坡和馬來西亞的跨境電子商務的熱度不減,跨境物流產業也會隨其他市場的成熟而得以跟進。產業的持續增長,和現有市場競爭者尚缺當地清關方面專業知識的這一缺陷,證明了在這個領域的強有力的成長機會。

圖源京東官網

1、電子商務崛起

東南亞在過去十年里經歷了經濟建設與社會進步帶來的飛速發展。作為經濟穩健上升的發展中經濟體,東盟的中產階層正處于快速擴張期,移動/互聯網普及率也不斷提高。在人口紅利的影響下,線上電商平臺的消費顯著增長; Tokopedia 、 Shopee 和 Lazada 等東南亞 B2C 電子商務巨頭紛紛開始主導市場。

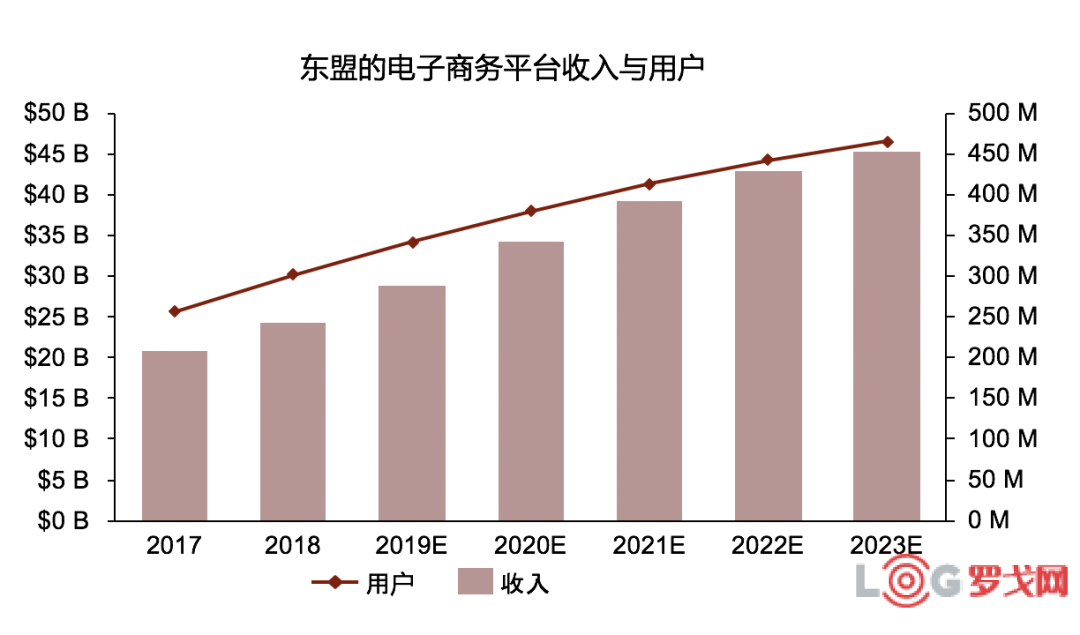

如下圖所示,預計到2023年,電子商務平臺收益和用戶數量都將增長150%,分別達到450億美元和4.5億用戶。東南亞電商平臺的盛行影響并促進了物流服務的需求, 這個現象在 B2C 領域格外顯著。

2、國際貿易和投資

東盟對貿易的開放程度體現在其不斷擴大的國際貿易規模上,商品貿易占國內生產總值的比重從1967年的43.1%上升到了2016年的87.0%。東盟在世界商品進出口中的份額從1967年至今幾乎增漲了兩倍,在2016年分別達到了7.2%和6.6%。

東盟的外商直接投資(FDI)也從2016年的1230億美元增長到了2017年的1370億美元,創下歷史新高。FDI 的主要流向行業從傳統行業轉向了批發和零售貿易;經濟全球化加大了跨境流動性和貿易物流需求。

3、基礎設施的改善

基于 FDI 的增長與向全球價值鏈積極躍升的體系,東南亞正在經歷快速的城市化。快速城市化推動了對基礎設施的投入需求,進而實現了更強的跨國連通性以及進一步城市化的連鎖效應。基礎設施與城市化之間的相互依存關系刺激了東南亞對物流業的需求,也促進了該區域貨物和勞動力的流動。

物流生態系統概述

物流流程包括三個主要的垂直領域:配送中心、運輸(貨運/最后一英里交付)和跨境物流,每個領域都有不同的市場細分和價值杠桿。

履行中心

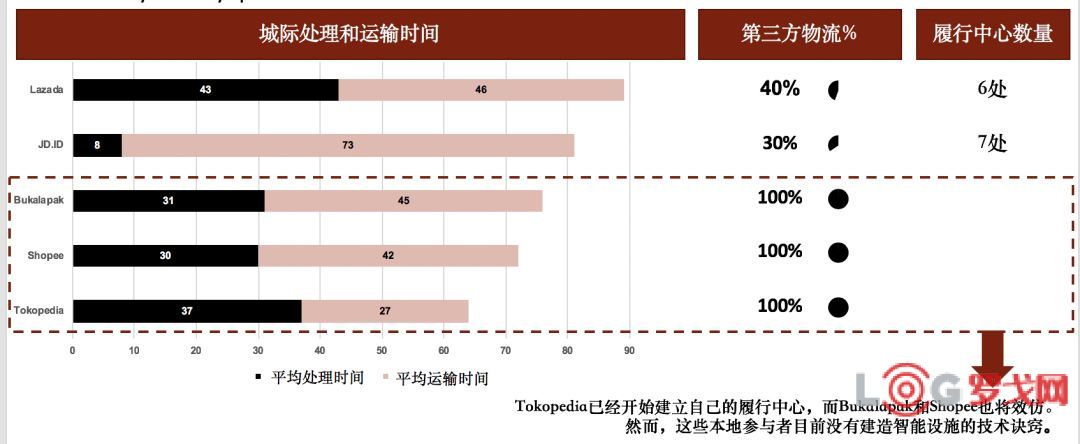

盡管訂單履行服務的內部整合趨勢不斷上升,但第三方物流供應商在城際交付速度方面仍具有競爭優勢。

阿里巴巴(Alibaba)、Zalora 和 Singpost 等業界中堅者的內部整合方案是在優越地理位置和一線城市設立大型區域履行中心。

完全依賴于第三方物流的企業則擁有最低的城際處理和運輸時間,例如 Tokopedia 、 Shopee 和 Bukalapak 。然而值得一提的是,Tokopedia 也已經開始建立自己的履行中心,Bukalapak 和 Shopee 也將效仿。

1、目前有三個主要增長領域存在投資機會:

①二線城市的端到端物流供應商

第三方物流供應商在二線城市建立物流服務的機會來源于人們對配送速度的要求越來越高。51%的客戶表示希望當天配送,74%的客戶甚至表示愿意為當天配送而額外付費。然而,在二線城市中,倉庫和配送網絡等基礎設施仍然薄弱。

與大城市的配送成本相比,二線城市的城際配送成本極高。盡管第三方物流供應商已經開始關注端到端的整合,但他們仍有必要進行大量的資金籌集,以擴大其運行網絡。

②二線城市中的小型倉庫

二線城市需要利用規模較小的設施,以縮短客戶與業界中堅者所建立的區域物流中心之間的距離。第三方物流將過剩的設施進行聚合則可降低二線城市的交貨時間和運輸成本。

③東盟深科技發展的先行者

中國的科技巨頭(阿里巴巴、Lazada 、JD.ID 等)正在為自己在東盟的履行中心引 入 DeepTech (深科技)技術,這令當地物流企業在這場科技博弈中處于劣勢。大多數本地的第三方物流公司仍然專注于按需倉儲或端到端履行服務,幾乎沒有企業涉獵 DeepTech 的領域。因此在自動化和機器人技術方面首先提出本地解決方案的企業,可以在向本地電子商務平臺提供技術方面享有巨大的先發優勢。

2、交通運輸設施

連通性改善的趨勢和市場商業模式的普及在東南亞物流業中呈現出獨特的發展潛力。

網絡聚合模式的參與度逐漸升溫;而遠程信息處理和預測分析領域的需求卻仍未被開發,發展前景廣闊。

3、最后一英里配送

最后一英里交付流程在滿足消費者對物流速度和包裹追蹤查詢的需求之外,也面臨著行業分化加劇的局面。

最后一英里快遞業務在東南亞發展迅速,快遞業務的年復合增長率接近30%。然而,東南亞市場已變得更加分化; 許多業界競爭者都先后開發新的技術,如提供平臺與按需服務解決方案。

趨勢和機會:消費者越來越‘有意識’的這一趨勢導致了高密度城市對當天或即時配送的高需求。事實上,80%的受訪購物者希望當天可配送,61%的人更希望在下訂單后1-3小時內就可以收貨。對于新進入者來說,當天和即時配送是他們進入該行業并有效競爭的機會。

東 南 亞 地 區 ( 除 新 加 坡 外 ) 的 物 流 跟 蹤 系 統 仍 處 于 平 均 水 平 ,尚 有 提 升 的 空 間 — — 數據驅動的商業模式,如路由軟件/跟蹤系統將持續其主要支柱的地位。在部分地區,勞動力成本大致可保持在較低的水平,足以防止未來5至10年自動化技術改革而影響最后一英里的運行。由于其可擴展性,隨需應變(輕物流可解決農村地區配送時間長和地域限制的問題)仍然是開發小型市場的優選解決方案。

4、跨境物流

新加坡和馬來西亞的跨境電子商務的熱度不減,跨境物流產業也會隨其他市場的成熟而得以跟進。產業的持續增長,和現有市場競爭者尚缺當地清關方面專業知識的這一缺陷,證明了在這個領域的強有力的成長機會。

消費者偏好的轉變與海外產品的吸引力正在推動跨境電子商務交易比例的增長。隨著新興亞洲地區 GDP 的預期增長率達到6.1%,消費者市場具備了巨大的經濟潛力。海外市場的多元化,借記卡/信用卡采用率的增長和較低的物流稅務將推動消費者在海外零售網站的購買能力。

2017年,新加坡和馬來西亞占該東南亞地區跨境電子商務銷售額的一半以上,這意味著其他地區的跨境電子商務交易量仍然較低。然而市場的逐漸成熟化伴隨著消費者對在線交易接受度的提高,印度尼西亞、越南、泰國和菲律賓的跨境電子商務交易比例在未來五年將穩健增長;局限和略落后的支付系統或放緩這一增長。

跨境物流產業面對一系列挑戰,包括倉儲、履行和清關,但其行業競爭者卻不占多數。

①倉儲:倉儲的挑戰在于必須在始發地(貨運代理)或目的地建立倉庫之間做出選擇。在原產國擁有倉庫可以讓供應商在運輸到目的地之前整合單包貨物,但是劣勢在于貨物到達目的地的履行時間要更長。而在目的地擁有倉庫需要賣方持有庫存,但履行時間則更快。Gido 遵循前者,而 SingPost 和 Siam Shipping 選擇了后者。

②履行:當地的履行服務供應商寥寥無幾,整個行業極為分化。這樣的局面使得海外供應商很難找尋相關問題的解決方案。現有履行服務公司是通過建立聚合平臺(ANCHOTO) 或提供端到端服務本身(BOXME)來解決顧客需求。

③清關:清關的手續繁瑣又費時,往往導致貨物在港口停留數日,從而延誤貨物的交付并惡化客戶體驗。然而由于每個國家都有自己的文件、標簽、稅收和清關程序條例,克服這些挑戰需要擁有大量的當地知識。目前利用清關本土化技術的公司有 Janio 、QXpress 和 aCommerce 。

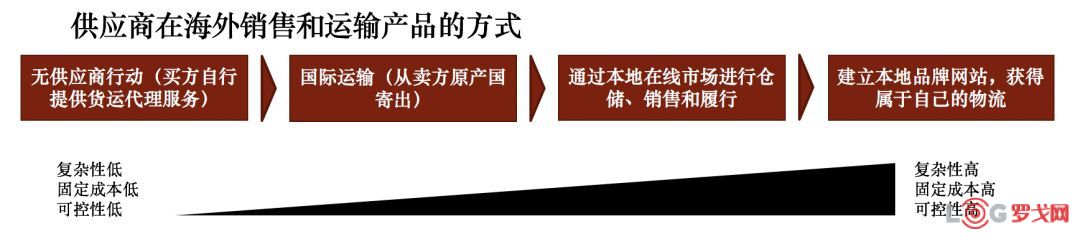

市場相對不成熟的含義

海外供應商不愿在亞洲新興市場建立本土化業務意味著貨運代理商將成為服務跨境電子商務物流增長的主力。由于當前市場的稚嫩和小規模物流運營商的稀缺,東南亞的海外供應商很只可通過貨運代理和私人快遞等方式從其原產國進行配送,或選擇在網絡聚合市場銷售產品。不乏有許多海外商家已開始策劃內部整合自己的履行中心和倉儲。

隨著市場的成熟,物流領域的新進入者可利用科技開展并實現微服務,外國商家便能利用這些小規模的物流服務在東南亞建立市場地位,繞過聚合市場的固有模式。

5、風險評估

在評估東南亞物流行業風險時需要考慮以下幾點。

①首先,使用折扣進入市場可能很難準確地衡量需求。顧客粘性是否還會在折扣后存在,又或者需求是否會保持,變得難以預測。

②其次,鑒于技術變革率很高,那些純粹基于技術創新而非商業模式創新提供解決方案的公司可能在幾年內面臨淘汰的風險。

③最后,由于東南亞市場仍然高度分化,本土化程度較好的初創企業將更有可能獲勝。因此每個領域內業務的可擴展度仍然是投資的風險。

東南亞的物流市場隨著電子商務領域的擴展而發展迅猛。

東南亞的物流市場最初一直由第三方物流服務提供商所主導。客戶體驗和服務水平的需求不斷提升著實為第三方物流公司帶來了挑戰,但同時也為科技型初創企業帶來了機遇;尤其是給予了在自動路由/跟蹤系統和二線城市物流服務方面的公司良機。

由于客戶需求的不斷增長,信息技術能力(如送貨路線規劃和路由)將繼續領導產業成長趨勢。東盟二線城市缺乏物流基礎設施,這也為第三方物流供應商提供了拓展一線城市履行中心業務的機會。

我們相信有兩類初創企業更具備成功的條件:

1) 在每個東南亞市場擁有深厚本土知識的公司;

2)能夠自行或與他人合作而提供端到端解決方案以促進整個業務供應鏈的公司。

我們預計在這一領域的科技初創企業大量涌現之后,行業大整合將在橫向和縱向兩個方向展開——投資者需要押注下一個行業整合者的誕生。

美國對中國商品加征10%關稅,對跨境電商的巨大沖擊

1151 閱讀

智航飛購完成天使輪融資

924 閱讀

白犀牛副總裁王瀚基:無人配送帶來了哪些機遇與挑戰?

806 閱讀SCOR模型:數字化時代供應鏈管理的航海圖

871 閱讀快遞人2025愿望清單:漲派費、少罰款、交社保......

795 閱讀京東物流北京區25年331大件DC承運商招標

712 閱讀突發!美國郵政停收中國內地和中國香港包裹,800美元免稅取消,影響幾何?

648 閱讀“朝令夕改”!美國郵政恢復接收中國包裹

632 閱讀物流人“搞關系”,如何與對手戰斗?

540 閱讀春節假期全國攬投快遞包裹超19億件

544 閱讀