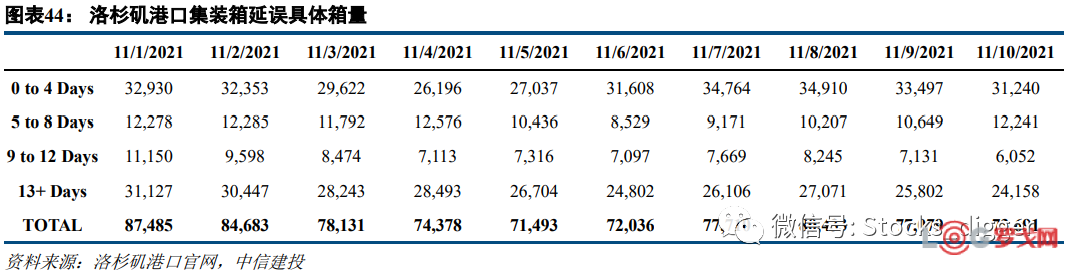

10月份美西和美東港口7日內平均在港運力達79萬和74萬TEU,相較于疫情前的增幅分別為192.5%和100.3%。截至11月10日,洛杉磯港等泊集裝箱船為48艘,仍未明顯改善;平均等泊時間16.1天,持續新高。目前集裝箱在碼頭鐵路停留時間明顯下降,但在碼頭以及碼頭外的拖車底盤上的停留時間仍未改善。

多個環節共同促成美西港口擁堵,短期內無法快速解決

物流供應鏈環節眾多,環環相扣,行業普遍認為擁堵問題在短期內或無法快速得到解決。構成擁堵的原因:1)亞洲至北美航線集運量同比2019年增長25%,超過碼頭承載能力;2)北美航線運力半年內增長15%,新入場玩家的小型船舶增長明顯;3)短時間大量集裝箱船集中卸貨,空箱未及時運回,占據大量堆場空間和車架;4)美國勞動力短缺嚴重,卡車、鐵路運力不足,內陸倉庫空間有限,客戶不能及時提柜導致大量重箱塞港。

美西港口巨額滯期費或將產生多方面的影響

經過港口初步統計,洛杉磯和長灘港共約58,900個集裝箱面臨罰款問題,累計滯箱費或將高達近8,835萬美元。

短期內:1)對于美國卡車公司,后續陸運價格或持續上漲,客戶最終成本上升;船公司端到端布局成本也將上升。2)對于美西港口,碼頭運轉效率將大幅提升。3)對于船公司,可立刻向貨主征收該附加費,也與客戶說明費用承擔問題。后續碼頭擁堵或將轉移至海上,船公司或協調靠泊時間以控制流速。沒有專屬碼頭的船公司,即聯盟以外12%的運力或由于沒有靠泊權而逐步退出。4)對于貨主,為了避免未來90天內可能出現的高額滯箱費,發貨意愿短期內或將下降。5)對于貨運代理企業,貨主發貨意愿短期內受到影響,貨代報價存在繼續向下松動的空間。

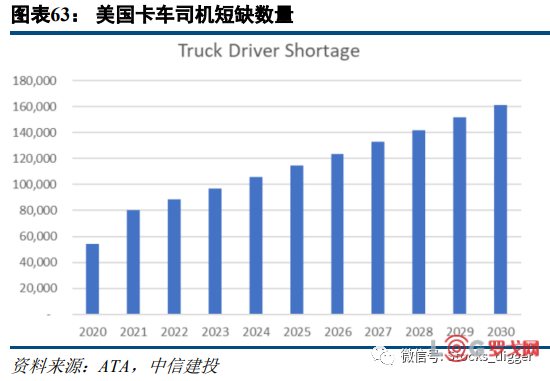

中長期內:1)美國港口碼頭擁堵緩解是一項系統工程,并非短期內可以得到快速解決。若無重大突變性事件發生,碼頭擁堵或將貫穿2022年全年。2)12%的非聯盟運力或將逐步退出北美航線,對于美線市場供需平衡更有意義。3)仍需考慮2022年6月前后美西碼頭工會談判可能帶來的罷工影響,貨主或將提前出貨。4)8月美國零售庫銷比僅為1.04,仍處于歷史最低位,中長期貿易需求仍有充足支撐。5)11月1日運價繼續上調,美線上漲幅度600-1000美元/FEU,歐線上漲幅度200-800美元/TEU。6)美國卡車司機勞動意愿已經出現變化,美國卡車運輸協會估計2021年卡車司機短缺將超過8萬名,達到歷史新高。

風險分析:(1)全球班輪聯盟監管政策變化帶來的政策風險(2)疫情再次加劇造成全球經濟的大面積崩潰(3)燃油成本大幅度上漲(4)由于疫情影響造成貨物和設備運輸成本大幅度上漲。

目錄

一、美西港口成為全球最擁堵的港口

二、多個環節共同促成美西港口擁堵

三、多種措施均已嘗試,高額滯箱費實屬無奈之舉

四、美西港口巨額滯期費或將產生多方面影響

五、風險分析

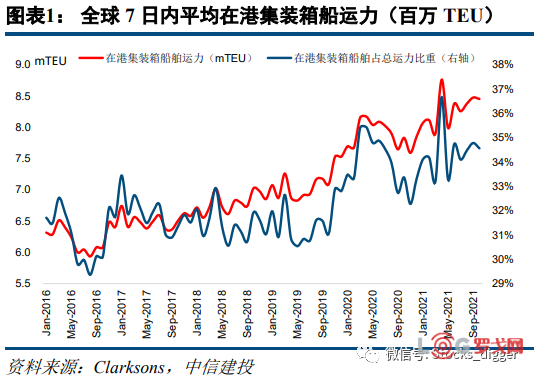

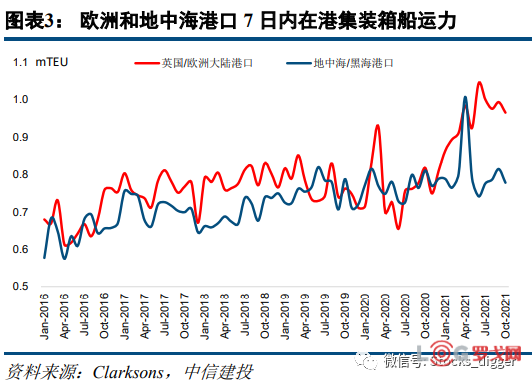

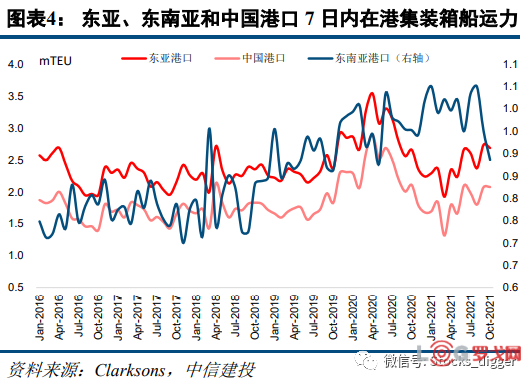

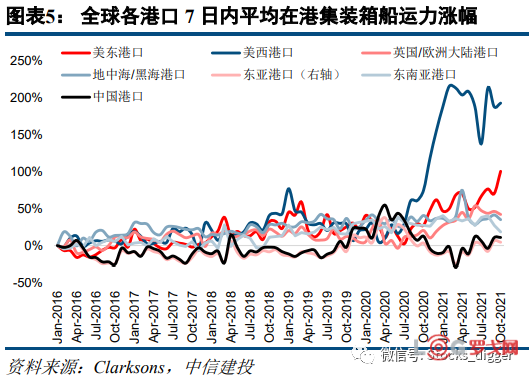

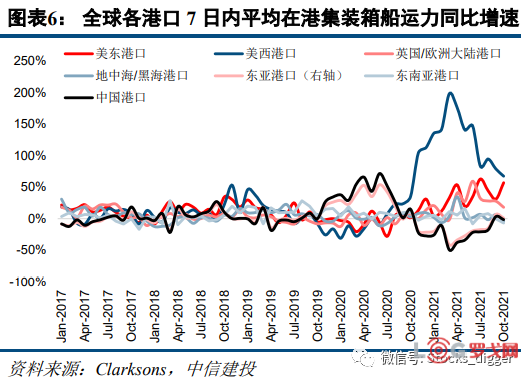

全球港口擁堵導致有效運力損失約12.5%,超過法國達飛輪船的運力規模。截至2021年10月,全球7日內平均在港集裝箱船運力達845萬TEU,同比增長7.9%;約占全球運力規模的34.6%,同比增長1.2pct,同比2019年增長3.5pct,反映出全球港口運轉效率大幅下降,有效運力損失嚴重。根據SeaIntelligence數據顯示,10月份因全球港口擁堵有效運力損失約全球12.5%的運力,約300多萬TEU的運能,已經超過了全球第三大航運巨頭法國達飛輪船的總運力約12.2%。

美西港口在港集裝箱運力增幅明顯,7日內平均在港運力達79萬TEU。美西和美東港口7日內平均在港運力達79和74萬TEU,相較于疫情前的增幅分別為192.5%和100.3%。美西和美東港口在港運力增幅遠超全球其他港口,美西港口也成為當前全球最擁堵的港口。

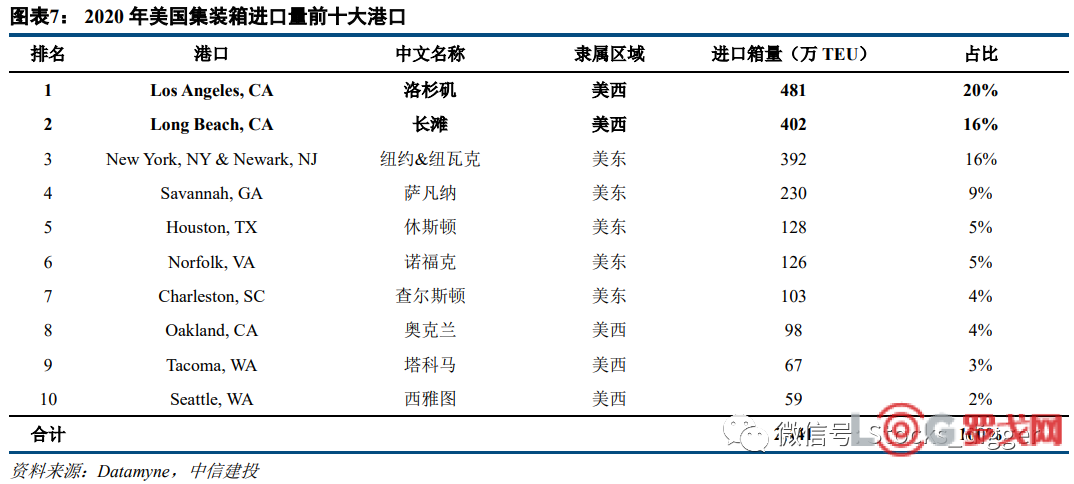

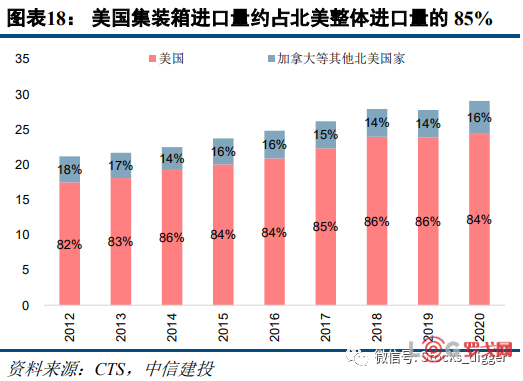

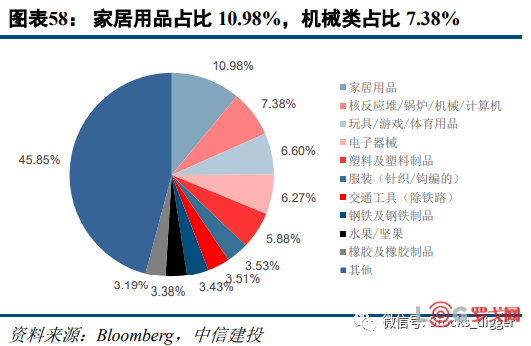

美西港口最主要的兩大港口為洛杉磯港和長灘港,二者合計進口箱量約占整體的40%。從2020年美國集裝箱進口量來看,洛杉磯港和長灘港合計進口箱量約883萬TEU,約占美國整體進口箱量的40%,其對于美國進口的重要性不言而喻。

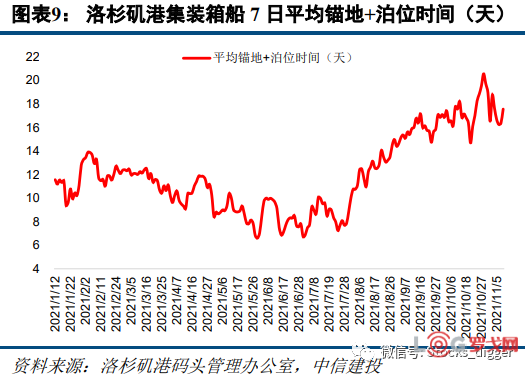

當前等泊集裝箱船數量和平均等泊時間均未有明顯改善,最長等待時間超過40天。根據洛杉磯港的每日運營報告,截至11月10日,共81艘集裝箱船停泊在南加州海岸附近,其中48艘駛往洛杉磯港,33艘駛往長灘。預計在途集裝箱船約17艘,其中10艘駛往洛杉磯港,7艘駛往長灘港。洛杉磯港等泊的48艘船包含約203,000個標準箱,仍未有所改善;平均等泊時間為16.1天,持續創歷史新高。洛杉磯和長灘港集裝箱超期費將視情況于11月15日決定是否征收,高額滯期費壓力下,部分船舶或將選擇不靠泊長洛地區,尤其是部分小型船公司以及跨界經營的貨主或貨代,由于沒有專屬碼頭的靠泊權,最長等待時間超過40天。

目前集裝箱在碼頭鐵路停留時間明顯下降,但卡車運輸的集裝箱在碼頭外的停留時間仍未改善。截至10月28日,集裝箱在洛杉磯碼頭在30天內的平均停留時間約9.7天,仍未有所改善;在碼頭鐵路上平均停留時間約4.5天,相比于高峰的13.4天大幅下降。根據POP網站數據,截至11月8日,集裝箱和拖車底盤在碼頭外的平均停留時間約9.3天,相比于高峰的9.9天輕微改善。

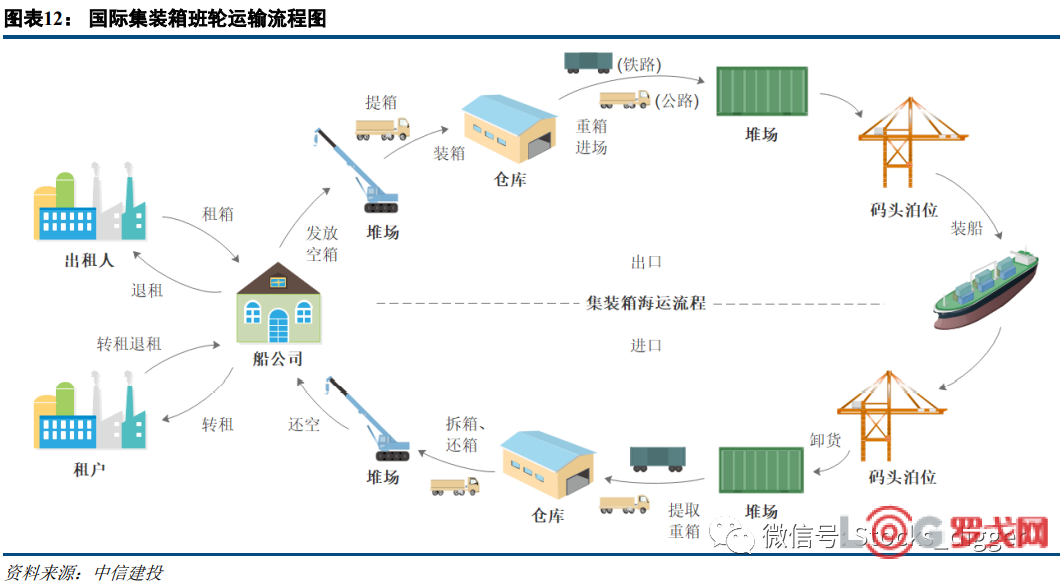

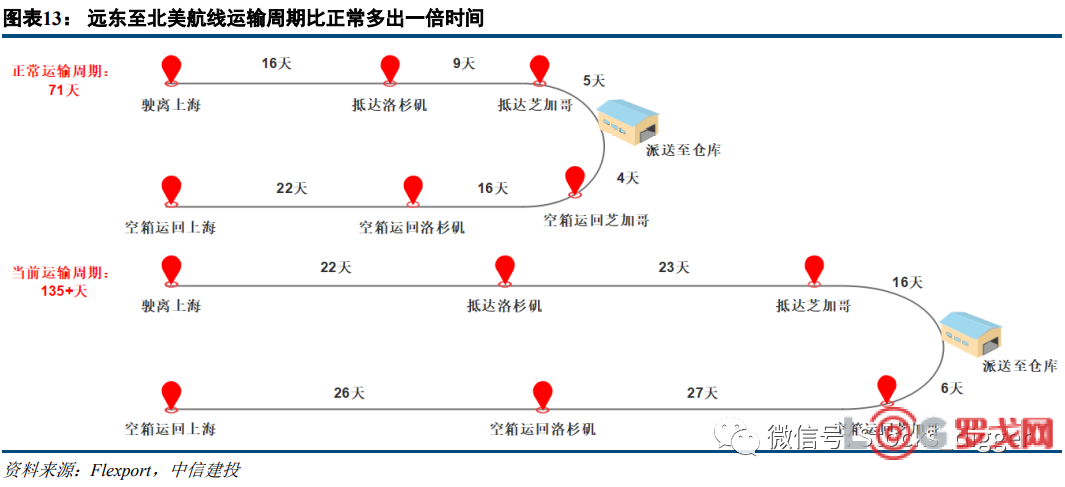

全球物流供應鏈各環節周期均被拉長,當前運輸周期比正常運輸周期的兩倍以上。從國際集裝箱班輪運輸流程來看,美西碼頭卸貨、提箱、拆箱和還箱等環節效率大幅降低,大量集裝箱積壓在碼頭堆場,進一步降低了碼頭作業效率,形成惡性循環,導致碼頭作業一度陷入癱瘓狀態。從整體運輸周期來看,以上海至芝加哥為例,正常運輸周期僅約71天,當前運輸周期長達135天以上,是正常時間的兩倍以上。

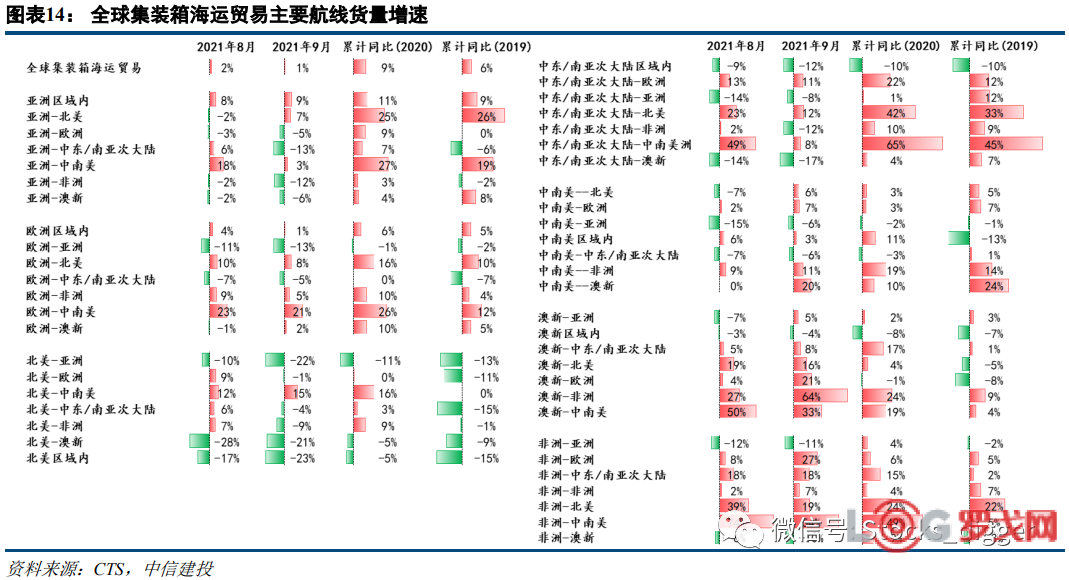

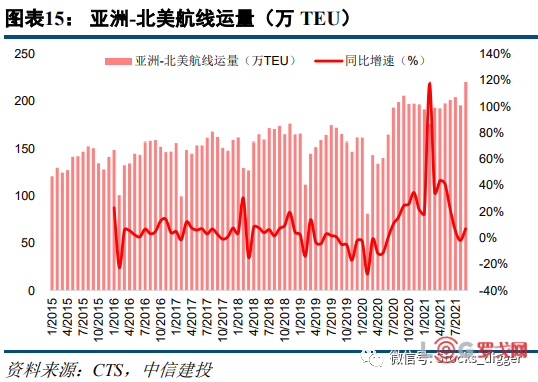

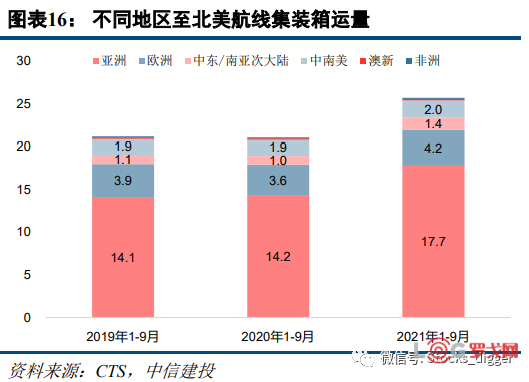

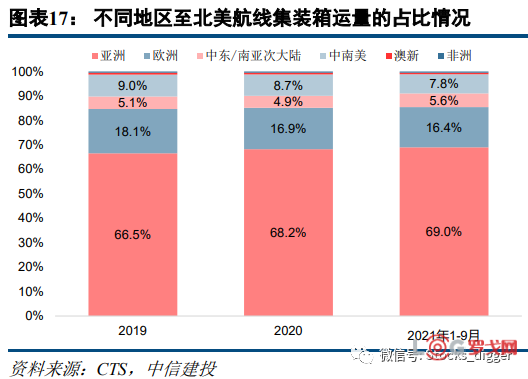

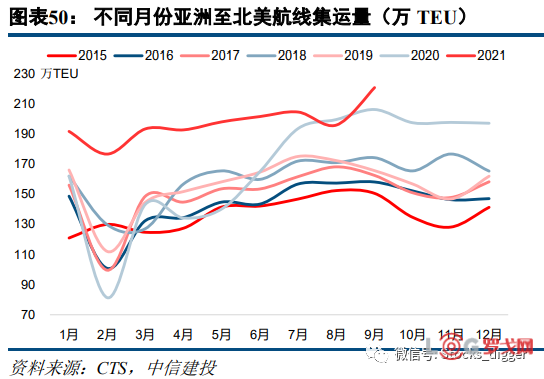

2.1 亞洲-北美航線集運量同比增長25%

2021年1-9月亞洲-北美航線集運量達1,774萬TEU,同比增長24.6%,同比2019年增長25.9%。根據CTS數據,2021年1-9月全球集運量達1.34億TEU,同比增長9.4%,同比2019年增長5.5%。其中,亞洲-北美航線集運量增長絕對值最多,1-9月亞洲-北美航線集運量同比增長350萬TEU,同比2019年增長365萬TEU。從月度運量來看,進入2021年以來集運了增速始終維持高速增長,7月以來受航線網絡擁堵影響,集運量增速有所下滑。

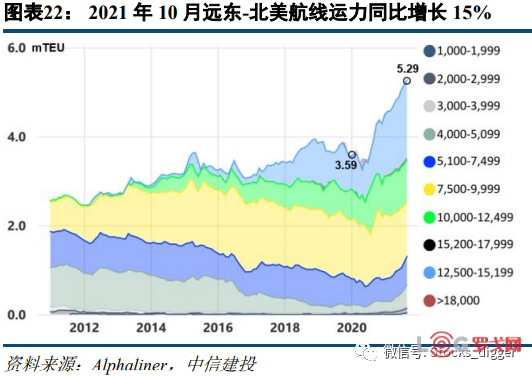

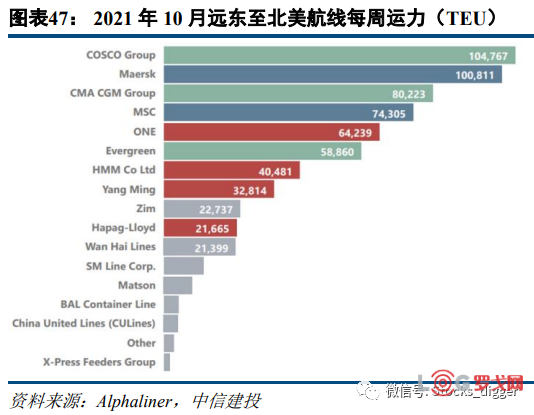

2.2 遠東至北美航線運力半年內增長15%

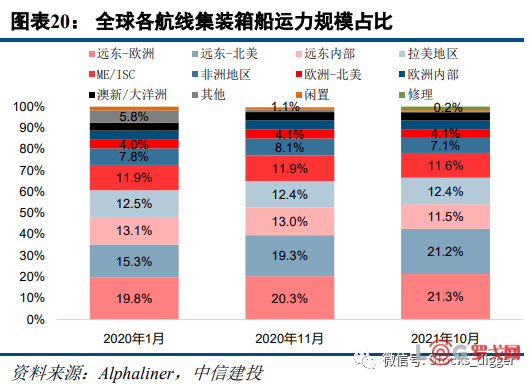

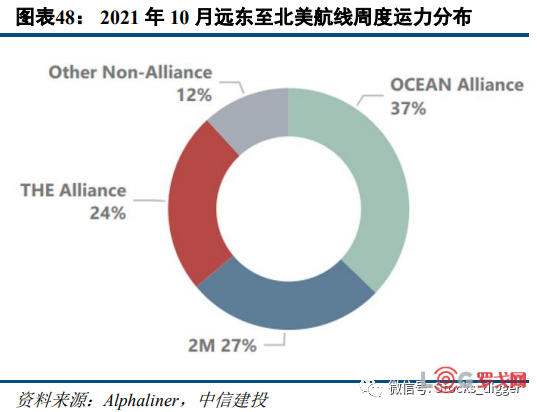

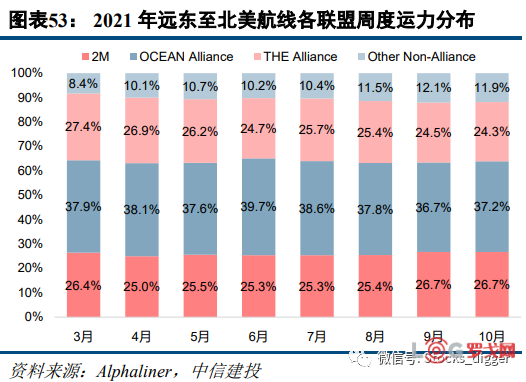

亞洲區域內以及其他非主干航線運力投入遠東至北美航線。從各主干航線運力規模增速來看,2021年10月全球集裝箱運力規模約2,495萬TEU,同比增長約4.2%,而2021年10月遠東到北美航線運力同比增長14.6%,相比于4月份增長15.2%,增速遠超行業整體增速。

從各主干航線運力規模占比來看,遠東至北美航線運力規模占比由2020年1月的15.3%提升至2021年10月的21.2%。而遠東內部航線運力規模占比由2020年1月的13.1%下降至2021年10月的11.5%,其他非主干航線運力規模占比由5.8%下降至0.2%,拉美地區、地中海地區、非洲地區、澳新地區和歐洲-北美航線的運力規模占比則較為穩定。

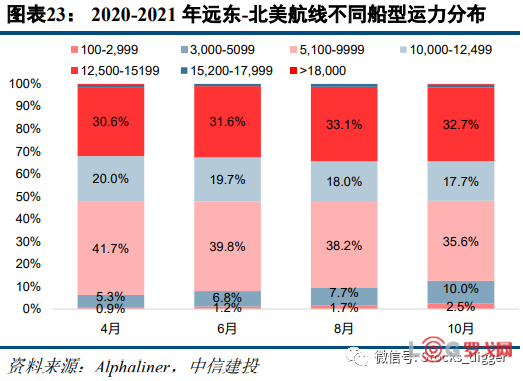

北美航線運力增長主要來自小型集裝箱船,新進入者主要是小型船公司以及貨主、貨代等跨界經營人。從遠東-北美航線運力變化來看,2021年4月份開始運力增長明顯。從所增加運力的船型來看,主要是5,000TEU及以下船型,2021年10月北美航線100-2,999TEU和3,000-5,099TEU船型占比分別為2.5%和10.0%,相比于4月份的0.9%和5.3%增長明顯,主要是小型船公司以及貨主、貨代等跨界經營人投放的運力。

2.3 長洛剛累計集裝箱吞吐量同比2019年增長20%

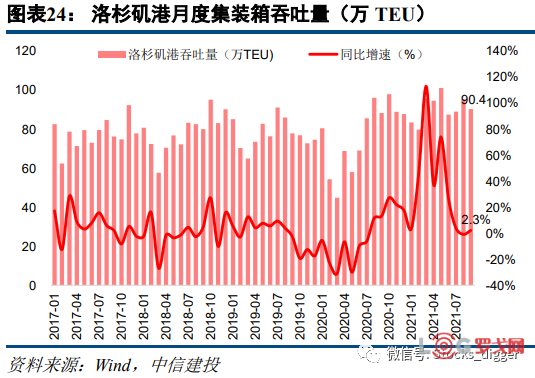

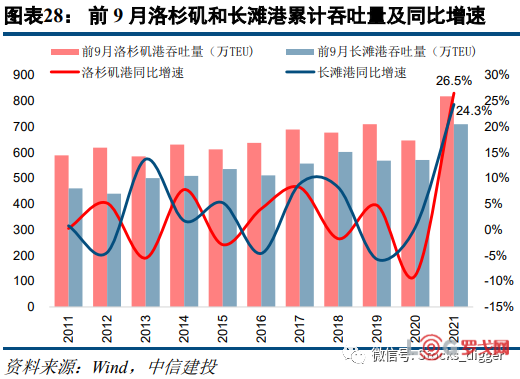

洛杉磯和長灘碼頭集裝箱吞吐量暴增,遠超碼頭的承載能力。2021年1-9月,洛杉磯和長灘碼頭集裝箱吞吐量分別為817.69萬TEU、709.49萬TEU,同比分別增長26.50%、24.31%,同比2019年分別增長15.30%和24.95%,遠遠超出碼頭的承載能力。

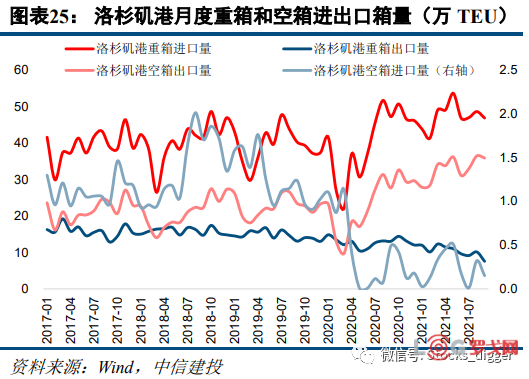

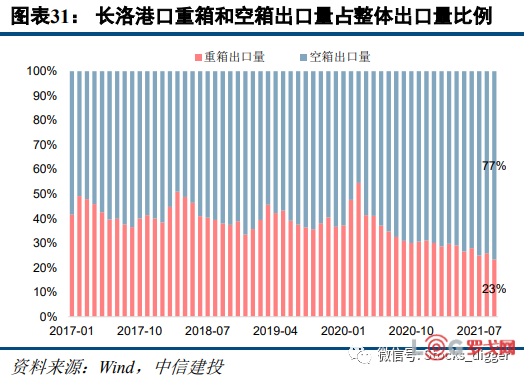

大量空箱滯留在美西碼頭,加劇了港口擁堵,同時占用拖車導致卡車運力不足。從具體的進出口重箱和空箱來看,洛杉磯和長灘港進口重箱比例和出口空箱比例持續提升,2021年9月進口重箱比例為98.24%,出口空箱比例為76.66%,反映出美國進口需求旺盛以及空箱滯壓問題。由于海運費持續上漲,部分集裝箱船等不及裝運空箱便空船駛回,導致大量空箱堆放在美西港口加劇了港口擁堵,同時空箱占用了大量拖車底盤,導致拖車車架周轉不足。

2.4 卡車鐵路運力不足,內陸倉儲空間有限

洛杉磯港執行董事GeneSeroka表示,洛杉磯港集裝箱吞吐量同比增長近30%,而卡車運輸能力僅增長8%,倉儲缺口至少為25%;并且碼頭每天約30%的拖車預約沒有履約。根據房地產公司Cushman &Wakefield數據,整個美國西部地區倉庫空置率僅為3.6%。

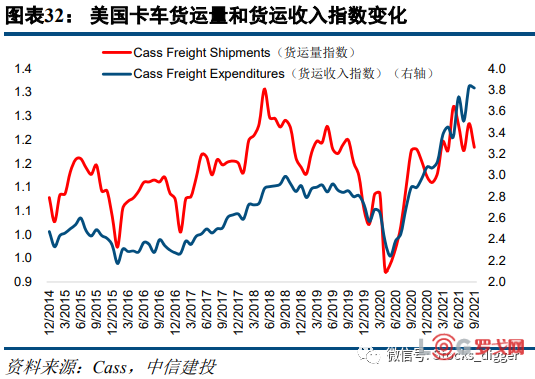

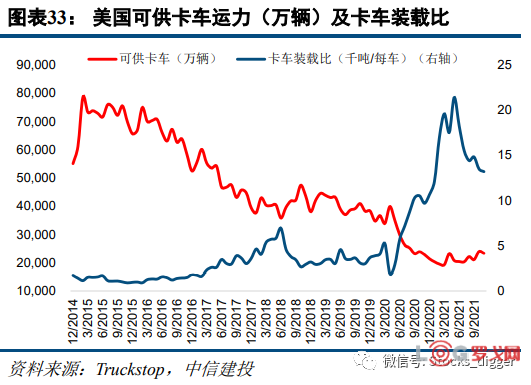

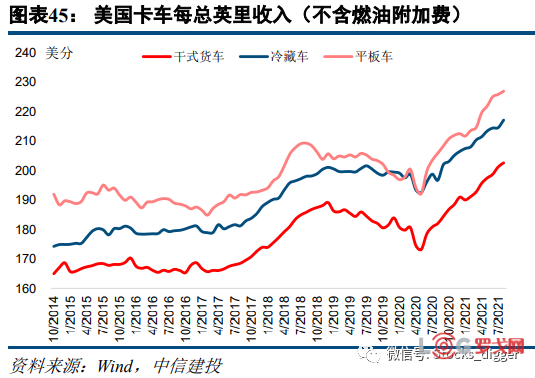

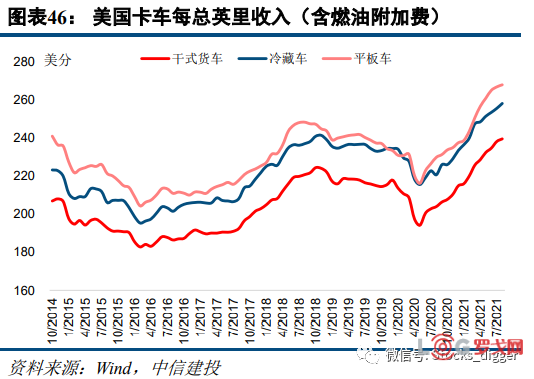

疫情以來美國可供卡車運力大幅下降,美國勞動力短缺嚴重,雖然卡車貨運支出不斷攀升,但整體卡車貨運量增長有限。從美國Cass卡車貨運指數來看,卡車貨運行業收入持續創新高,而卡車貨運量自7月份以來卻有所下降,主要原因在于美國勞動力短缺嚴重,可供卡車運力增長十分有限,卡車裝載比(即單個卡車裝載的貨物量)也已創下歷史新高。根據Truckstop數據,卡車司機壓力指數已攀升至2.5,而該指標在疫情前始終穩定為負數。

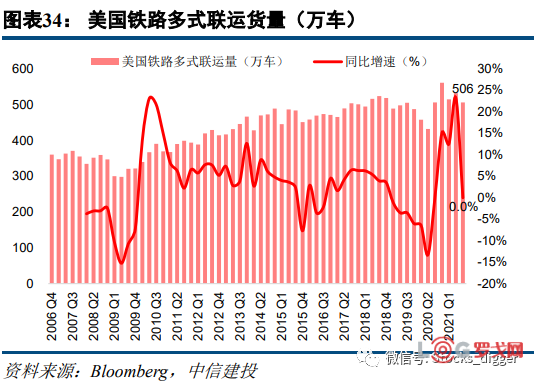

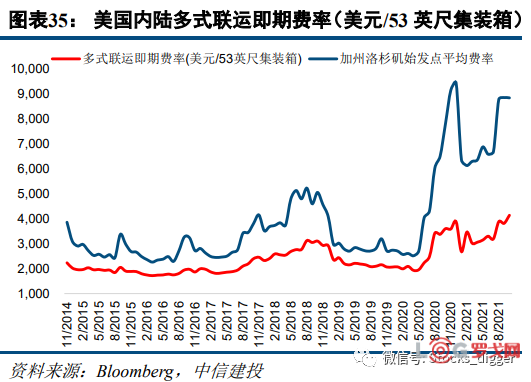

美國鐵路多式聯運量受碼頭擁堵影響2021年三季度有所下降,加州洛杉磯始發的多式聯運即期費率處于歷史最高位,并且費率遠遠超過其他路線。2021年三季度,美國鐵路多式聯運量同比增速下降,僅維持去年同期水平,但加州洛杉磯始發點的多式聯運即期費率仍在持續上漲,10月份同比增長13.4%,遠高于其他貨運路線。

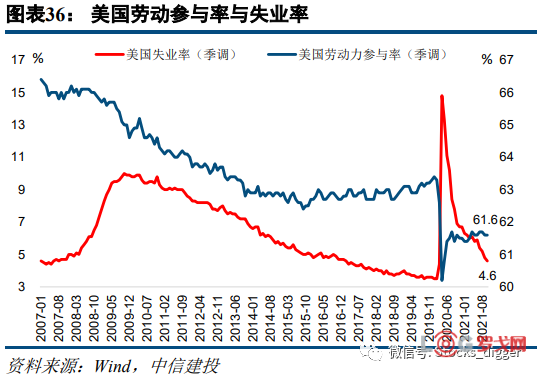

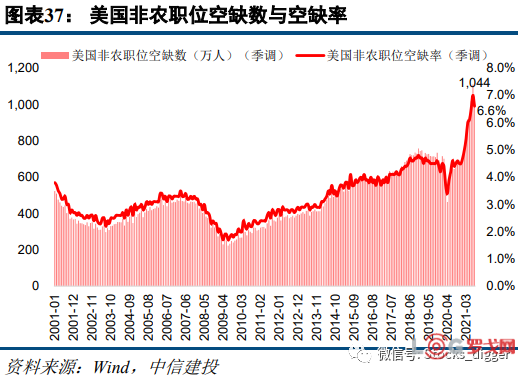

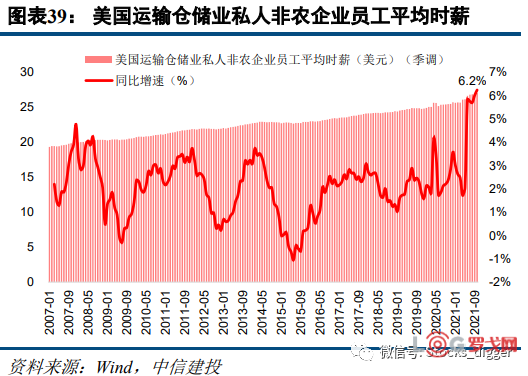

8月份美國運輸倉儲和公用事業職位空缺數占整體職位空缺的50%以上,時薪提升的作用甚微。美國勞工部10月報告指出,8月份美國共有1044萬個職位空缺,連續五個月突破歷史新高后有所下降。其中8月份美國運輸倉儲和公用事業職位空缺數達540萬,占整體職位空缺約51.7%,仍在持續創歷史新高,職位空缺率高達7.9%。與此同時,員工平均時薪同比高速增長,10月份美國運輸倉儲業私人非農企業員工同比增長6.2%,遠高于疫情爆發前2.1%的同比增速,吸引勞動力就業的作用甚微。究其原因,疫情爆發后美國先后實施了多輪大規模經濟刺激,企業復工復產意愿強烈,招聘需求旺盛;但是經濟刺激政策中同樣包括增加失業金補助、直接發放現金支票等措施,大幅提升了美國居民的收入水平,同時也拉低了居民的就業意愿。

綜上所述,美西碼頭擁堵的原因可大概歸于以下幾點:1)受美國旺盛的消費需求影響,亞洲至北美航線集運量大幅增加,超過碼頭的承載能力;2)大量小型船舶運力投放至遠東-北美航線,加大了碼頭作業強度,眾多船舶只得排隊等候靠泊;3)短時間大量集裝箱卸貨堆放至碼頭堆場,空箱未及時運回,導致空箱也占據了大量堆場空間,進一步降低碼頭作業效率;4)卡車、鐵路環節運力不足,內陸倉儲空間也有限,客戶不能及時提柜導致大量重箱塞港。

3.1 洛杉磯港24小時運營制或收效甚微

10月13日,美國拜登政府宣布要求洛杉磯港24小時全天候運營,以應對貨物滯留引發的供應鏈危機。此外,北美幾家物流服務提供商和大型零售商也宣布將延長工作時間,向全天候運營邁進,包括沃爾瑪、家得寶、塔吉特、三星、聯邦快遞、聯合包裹等。

洛杉磯港24小時運營制或收效甚微,主要包括以下幾個原因:

1)根據測算,理想情況下每周可多處理3,500TEU,相較于每周約15萬TEU進口量仍收效甚微。

2)眾多供應鏈節點時間表難以統一,長灘港24小時運營已經證明收效甚微。亞洲和歐洲港口大部分是中轉港,24小時運營可加快貨物從大船裝運至小船的速度。而美國港口大部分是門戶港,對接鐵路、公路以及倉庫等多個供應鏈節點,時間表難以統一。長灘港自9月13日起已實行每周四天的24小時運營,但在夜間和周末延長登機口內幾乎沒有接到卡車貨物裝卸業務。

3)24小時運營制需要碼頭管理局跟多方利益協同,實際落地仍在推遲。參與白宮會議的是碼頭管理局,實際上真正的碼頭運營者和船公司都沒有參與,碼頭管理局需要跟多個利益方進行協調,需要各方面的配合才能夠實際落地實施。

3.2 加州暫時豁免車輛重量限制,允許卡車“超載”

10月20日,加利福尼亞州州長加文紐瑟姆簽署了一項行政命令,指示各州機構確定緩解該州港口擁堵的方法。該行政命令包括以下內容:1)要求財政部與國家機構合作制定支持港口運營和貨物運輸的長期解決方案;2)一旦貨物從船上卸下,短期存儲需求需要盡快滿足,加快國有土地的存儲空間釋放。3)暫時豁免當前車輛總重量限制,以允許卡車運載額外的貨物;4)加州勞工和勞動力發展局將確定潛在的培訓合作伙伴關系,以增加港口工人和整個供應鏈中其他工人的教育、職業技術教育、工作培訓和勞動力發展機會;5)州政府部門和機構被要求運用所有的法律和財政權力來加快和優先考慮這些裝卸貨物行動,包括在國家資助中給予他們優先權。

從該行政命令可以看出,倉儲空間、卡車運力以及卡車司機不足的問題均有涉及。但當前卡車司機短缺問題依然嚴峻,時薪提升的作用甚微,即便卡車允許“超載”所釋放的運能也十分有限。

3.3 長灘市中型和一般工業區允許增加集裝箱堆放層數

10月22日,長灘市發布緊急行政命令,允許企業暫時提高在中型和一般工業區的集裝箱堆放高度至4層,5層需要額外的消防措施,以減輕倉庫的存儲壓力,加快卡車拖車的周轉,減少洛杉磯和長灘港口的大規模擁堵。

長灘市將城市劃分為居民區、商業區、工業區、公園區等等,并針對不同分區設定了不同管理條例。僅工業區規定貨物、材料和設備等可以室外存放,除了前街和后街庭院以及停車和裝載區域以外。工業區進一步分為輕工業區(IL)、中型工業區(IM)、一般工業區(IG)和港口相關工業區(IP),不同工業區對存放高度的限制不同。目前洛杉磯和長灘港堆放高度均是5層。

長灘市大部分為住宅區,集裝箱堆場也主要集中在碼頭附近,該舉措所能夠釋放的倉儲空間十分有限。賽普里斯國際物流公司西海岸公司首席執行官Carlo DeAtouguia表示,“增加城市企業的堆放規模僅是一種創可貼,不能解決問題的根本。”

3.4 洛杉磯和長灘港宣布高額集裝箱滯留費

10月25日,美國洛杉磯港發布公告宣布,洛杉磯港和長灘港將從今年11月1日起,針對以下兩類貨物,向船公司收取100美元/箱的附加費,并且每天增加100美元/箱:(即逾期第一天100美元/箱,第二天200美元/箱,以此類推)第一類,對于計劃通過卡車運輸的集裝箱,如果在碼頭的停留時間超過9天(包括9天),將向船公司收取上述附加費。第二類,對于通過鐵路運輸的集裝箱,如果在碼頭的停留時間超過6天(包括6天),則將向船公司收取上述附加費。洛杉磯港口委員會將觀察剩下時間內港口擁堵的改善情況,并最早將在11月15日后正式發出貨柜滯留碼頭的收費賬單。

洛杉磯港表示,這一新政策是洛杉磯港和長灘港與拜登政府供應鏈工作組、美國運輸部和其他供應鏈利益相關者,共同協商并制定的,這也是改善美國供應鏈困境的舉措之一。同時,此次費用征收并不是為了創收,而是為了將將供應鏈中的利益相關者聚集起來,合力解決碼頭擁堵問題。此次收取的費用,將用于投資港口建設,涉及提高港口作業效率、加快貨運速度和解決圣佩德羅灣地區擁堵問題等。

11月1日,美西塔科馬(Tacoma)的Washington United Terminal和Husky Terminal兩個碼頭宣布,從11月8日起所有進口的柜子在碼頭滯留超過15個自然日后,分別開始收取$310、$315的長期滯留處理費用(Long Stay Rehandling Fee)。過于擁堵的碼頭或將跟進收取額外的堆存費。

4.1 近6萬個集裝箱面臨滯期費,罰款金額或超8千萬美元

洛杉磯港執行董事GeneSeroka表示,經過港口初步統計,約58900個集裝箱面臨該問題,累計滯箱費或將高達約8,835萬美元。洛杉磯港目前約有84000個集裝箱,其中40000個集裝箱在港口停留了9天以上;長灘港有18900個集裝箱在停留超過9天。

假如11月15日正式征收集裝箱滯期費,洛杉磯港累計滯箱費或將高達約4,532萬美元。截至11月10日,洛杉磯港仍有30,210個集裝箱滯留超過9天,約占整體進口箱量的41.0%。假如11月15日超過9天的滯留集裝箱維持該數值,每個集裝箱將收取5天的滯留費共1,500美元,累計滯箱費將高達約4,532萬美元。

4.2 短期:碼頭擁堵或轉移至海上,艙位供給更加緊張

如此巨額的集裝箱滯期費短期內將產生多方面的影響,我們針對不同的對象具體分析其影響:

1)對于美國卡車運輸公司來說,由于貨主需要盡力避免高額的集裝箱滯期費,對于卡車運力的需求更加迫切,后續美國陸運價格可能持續上漲,最終導致客戶的運輸成本上升。同時,以馬士基為代表的船公司在進行端到端布局的同時,所面臨的成本也將有所上升。

2)對于美西港口來說,堆放在碼頭堆場的集裝箱數量或將大幅下降,碼頭運轉效率將大幅提升。

3)對于船公司來說,其影響較為復雜:

a)假如11月15日美西碼頭堆存集裝箱能夠得到大幅改善,高額的集裝箱滯期費不再征收,將不會產生較大影響。因此,當前船公司和貨主正在積極配合,加快提柜速度;

b)假如11月15日正式征收集裝箱滯期費,根據FMC條例規定,船公司可立刻向貨主或者貨運代理企業征收該附加費。同時,船公司近期也已經向客戶發送了通知,提醒客戶加快提柜速度,并說明了費用承擔問題,均表明除了船公司自身原因造成的額外滯期費均由貨主承擔。

c)后續碼頭的擁堵或將轉移至海上,船公司或將協調靠泊時間以控制流速,可能導致艙位更加緊張。此外,沒有專屬碼頭的船公司,即聯盟以外12%的運力或將受制于靠泊權而被擠出,導致運力投放更少。經過這一次的經驗教訓后,為了保證后續碼頭不再擁堵,船公司或將控制船舶靠泊速度,調解靠泊時間以避免擁堵。由于眾多碼頭都是由大型船公司投資控股,后續碼頭的專用屬性或將越來越強,即聯盟內部的船舶將優先靠泊,而聯盟以外的船舶可能會受到較大影響,北美航線上12%的非聯盟運力或將擠出。

4)對于貨主來說,為了避免未來90天內可能出現的高額滯箱費,貨主的發貨意愿短期內或將下降。目前沒有船公司能夠保證集裝箱到達美西港口后能被迅速轉移出去,這可能會對貨主的發貨意愿產生較大負面影響。

5)對于貨運代理企業來說,如果貨主的發貨意愿短期內受到影響,貨代報價存在繼續向下松動的空間。

4.3 中長期:碼頭擁堵緩解是系統性工程,勞動力短缺仍是關鍵

1)如前所述,全球物流供應鏈眾多,環環相扣,美國港口碼頭擁堵緩解是一項系統工程,并非短期內可以得到快速解決。我們認為,在現有條件下,若無重大突變性事件發生,碼頭擁堵或將在2022年全年內持續。

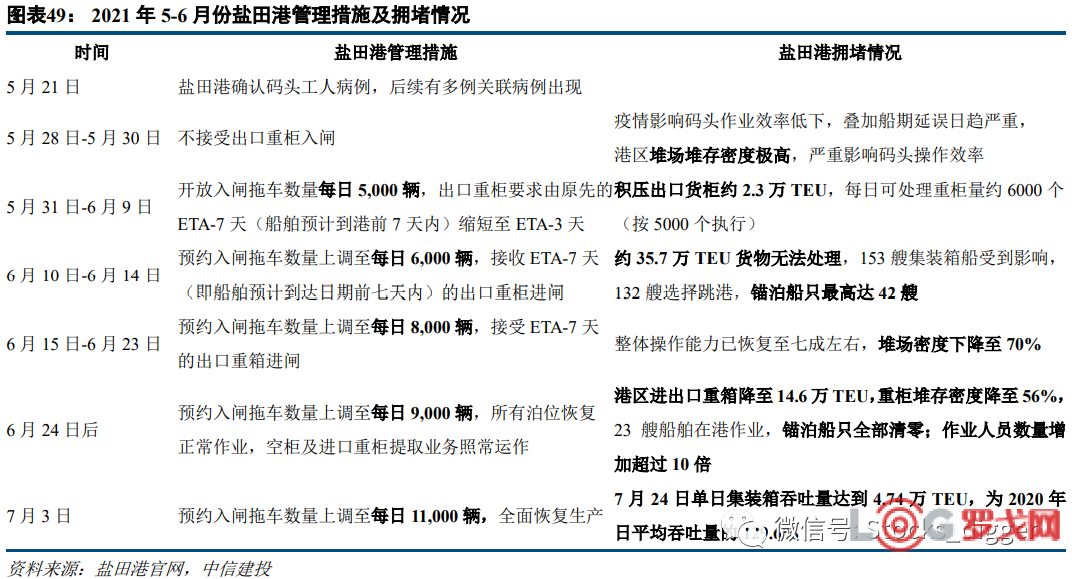

我們參考鹽田港在2021年5月-6月期間停擺近一個月時間內錨地集裝箱船艘數和堆場集裝箱箱量變化,來判斷美國長洛地區可能的擁堵變化情況。鹽田港承擔著中國對美國出口貿易近四分之一的貨量,由于港口疫情反復,疊加船期紊亂,碼頭擁堵同樣使其一度陷入癱瘓。2021年5月28日起,通過限制重箱進港數量,逐步增加港口作業人員,鹽田港花費一個月時間將42艘錨泊船只清零,堆場重柜密度下降至56%。

考慮到鹽田港和長洛港區分別作為起始港和終點港的作用不同,長洛港區擁堵緩解更加依靠美國內陸運力的提升,而美國勞動力短缺嚴重,疏港能力或弱于鹽田港。同時,截至11月10日,洛杉磯港等泊的48艘船包含約20.3萬個TEU,停泊在南加州海岸附近的81艘集裝箱船約包含34.3萬TEU,等待進港集裝箱量巨大。我們認為,后續巨額罰款生效的90天內(即11月15日-2月12日),疊加2月份春節期間中國地區發貨量有所下降,2021年2月份亞洲-北美航線或為正常月份的80%,長洛地區重柜數量有望下降25%~35%。此后,2022年二季度美國零售商將開始加大庫存采購,三季度則進入美國傳統消費旺季,港口擁堵緩解再難有所改善。

因此,我們認為,在現有條件下,若無重大突變性事件發生,碼頭擁堵或將貫穿2022年全年。

2)12%的非聯盟運力或將逐步退出北美航線,對于美線市場供需平衡更有意義。2021年3月至10月,遠東至北美航線上非聯盟船公司周度運力增加約3.0萬TEU,占整體周度運力比例由3月份的8.4%提升至11.9%。后續沒有專屬碼頭的船公司,即三大聯盟以外的船公司或將更加難以獲得靠泊權,預計2021年內非聯盟船公司快速增加的約3.5%運力或將先被擠出,中長期來看12%的非聯盟運力或逐步退出北美航線,對于美線市場供需平衡更有意義。

3)美西碼頭工會合同將于2022年6月30日到期,為避免工會談判不利可能帶來的罷工影響,貨主或將趕在明年6月之前出貨。

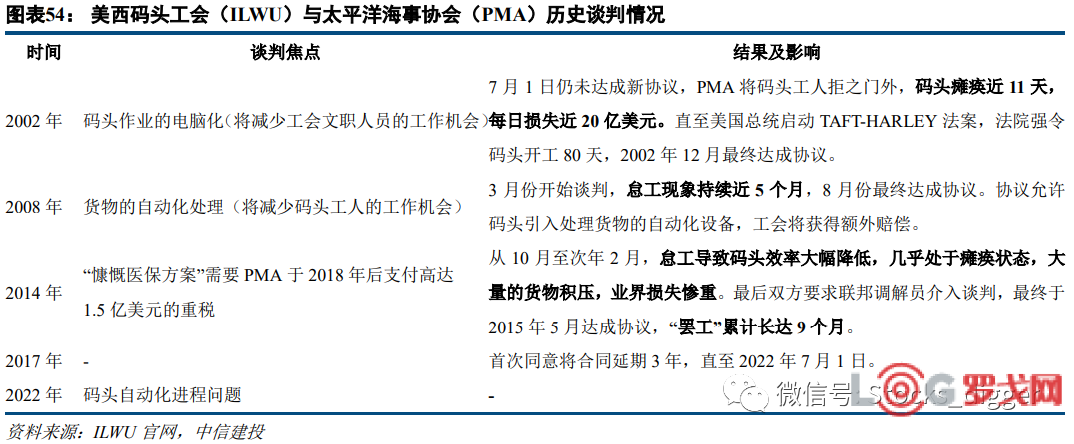

ILWU(InternationalLongshoreman and Warehouse Union,國際碼頭與倉庫工人工會聯盟)正式成立于1937年,約5萬名成員,下設各地分部。其中,美西港口約1.5萬名成員。PMA(Pacific Maritime Association,太平洋海事協會)則是ILWU的雇主,成員包括美西海岸29個碼頭和約70個船公司,董事會成員來自各個船公司和碼頭的高層,主要職責就是代表碼頭和船公司與ILWU進行談判。

自2002年起工會合同期限為6年,下一次合同到期日為2022年6月30日,屆時美西碼頭作業可能產生波動。首先,從歷史上每次ILWU和PMA的談判過程來看,談判期間怠工行為在所難免。雖然合同規定有效期內工人不能罷工,但談判期間ILWU往往采取怠工的方式進行施壓,并可以引用健康或者安全問題為怠工行為做辯護。其次,ILWU始終強烈反對碼頭自動化,而當前美線運量大幅上漲,碼頭自動化是在有限的場地內提高效率的最好辦法,2022年談判難以順利達成協議。目前為止長洛港區的 12個碼頭中,只有原屬于東方海外的LBCT碼頭和Traoac碼頭其中一個泊位實現了自動化。雖然2008年的工會合同允許碼頭引入自動化設備,但ILWU始終試圖減緩碼頭自動化進程,并已經對TTI 碼頭10年期的自動化項目進行了強烈反對。

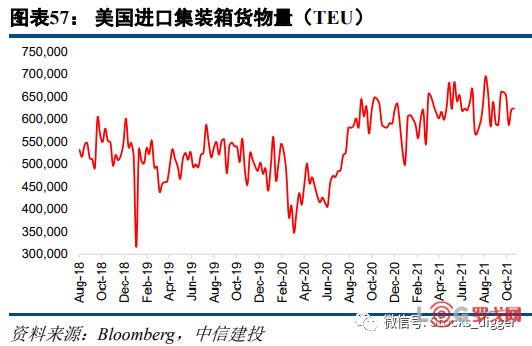

4)美國零售庫銷比仍處于歷史最低位,中長期貿易需求仍有充足的支撐。美國零售商雖然已經提前備貨,但假日消費旺季前仍出現大面積商品短缺現象,根據全美零售協會NRF預計,2021年12月零售業的海運進口將比疫情前2019年同期提高20%。同時,8月美國國家統計局數據顯示美國零售庫存銷售比(不含汽車及零部件)僅為1.04,持續處于歷史最低水平;9月零售庫存同比增速僅為0.47%,消費速度遠快于庫存補充速度,跨太平洋航線運量仍將持續上行。

5)船公司11月1日已經宣布上調歐線美線運價,美線上漲幅度在600-1000美元/FEU,歐地航線上漲幅度在200-800美元/TEU。美線保持滿載爆艙,部分承運人11月1日已宣布上漲FAK運價,上漲幅度在600-1000美元/FEU;歐地航線部分承運人宣布上調11月前半月運價,上漲幅度在200-800美元/TEU。船公司與貨代報價差距較大,船公司運價上漲空間充足。后續美西碼頭或將控制船舶靠泊數量,以避免大規模卸貨造成碼頭運轉癱瘓,艙位供給將更加緊張,疊加洛杉磯和長灘港滯箱費的征收,將支撐美線運價持續維持高位。

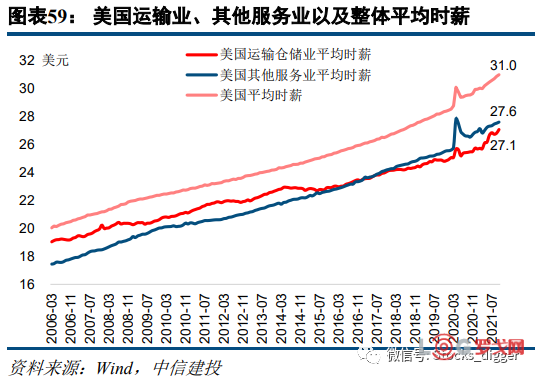

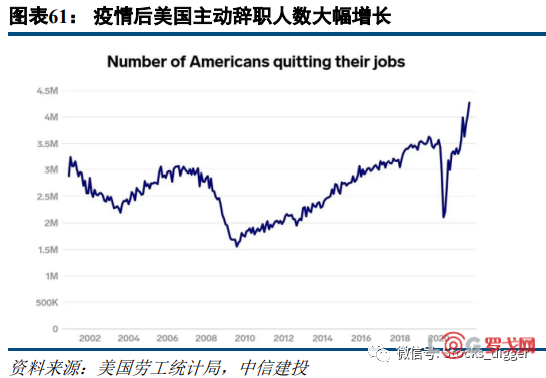

6)美國卡車司機勞動意愿已經出現變化,由于長途卡車工作時長強度較大,疫情后美國服務業工資漲幅明顯超過其他行業,從業者更傾向于選擇性價比更高的崗位。疫情以來,美國其他服務業(不包括金融、信息、教育和醫療等專業服務)工資漲幅明顯超過整體漲薪水平,2020年4月美國其他服務業平均時薪同比增長10.81%,整體平均時薪同比增長8,17%,而運輸倉儲業平均時薪僅同比增長4.14%。同時,由于長途卡車的工作性質原因,美國運輸倉儲業平均每周工時達38.6小時,遠高于其他服務業的32.2小時以及整體平均工時的34.7小時。因此,卡車司機從業者選擇離開該行業,轉向其他性價比更高的崗位。根據美國勞工統計局,2021年4月辭職人數超過399萬人,突破2000年有統計以來的最高紀錄;此后辭職人數持續攀升,8月份辭職人數超過427萬人,辭職率達到創紀錄的2.9%。

實際上,英國、歐洲大陸以及中國都存在這個問題,經濟學中將該現象描述為向后彎曲的供給曲線,即勞動供給量隨著工資上升先增加后逐漸減少的特征。當工資率提高至一定水平后,勞動者不必提供更多的勞動就可提高生活水平。例如,中國傳統制造業中建筑工人、船廠工人等年齡大多在40歲及以上,由于疫情后服務業薪資漲幅較高,以直播為代表的賺錢方式也更加多元,勞動力由制造業向服務業遷移,這將是疫情后全球所面臨的普遍問題。

美國卡車運輸協會估計,2021年卡車司機短缺將超過8萬名,達到歷史新高;到2030年卡車司機短缺可能將超過16萬人,這一預測是基于司機的性別和年齡等人口統計特征的變化趨勢,以及預期的貨運增長量。美國卡車運輸協會估計,未來十年該行業將不得不招聘近100萬新司機,以取代退休司機、主動辭職的司機以及額外因素所驅動的行業增長需求。盡管目前該行業的所有部門都在努力尋找司機,但司機短缺在長途卡車市場最為嚴重。美國卡車運輸協會認為司機短缺的原因包含多個方面:(1)現有司機平均年齡過高,大量司機退休;(2)女性司機比例僅為7%,勞動力來源大多數為男性;(3)疫情導致部分司機主動離開該行業,疫情期間司機培訓學校活動也無法展開;(4)聯邦政府規定跨州商業駕駛的最低年齡為21歲,招募司機困難;(5)長途卡車工作的離家時間較長等等原因;(6)美國勞工部數據顯示長途卡車司機的平均收入約為歷史平均水平的五倍,但部分司機會選擇在更高的工資水平下工作更少,抵消了加薪帶來的司機人數增加。因此,由于司機短缺的原因不是單一的,也就不存在單一的方案能夠解決,需要改善司機的工作條件、提高報酬、修改監管規定以及托運人、收貨人和承運人的業務慣例,以引導更多勞動力愿意進入該行業。

(1)全球班輪聯盟監管政策變化帶來的政策風險;

(2)疫情再次加劇造成全球經濟的大面積崩潰;

(3)燃油成本大幅上漲;

(4)由于疫情影響造成貨物和設備運輸成本大幅度上漲。

智航飛購完成天使輪融資

1442 閱讀

美國對中國商品加征10%關稅,對跨境電商的巨大沖擊

1375 閱讀

800美元不再免稅,T86清關作廢,跨境小包何去何從?

1008 閱讀SCOR模型:數字化時代供應鏈管理的航海圖

1032 閱讀白犀牛副總裁王瀚基:無人配送帶來了哪些機遇與挑戰?

932 閱讀快遞人2025愿望清單:漲派費、少罰款、交社保......

942 閱讀突發!美國郵政停收中國內地和中國香港包裹,800美元免稅取消,影響幾何?

879 閱讀物流職場人性真相:鷹鴿博弈下的生存法則

813 閱讀傳化智聯:緊跟國家物流樞紐布局優化,助力現代物流體系建設

806 閱讀“朝令夕改”!美國郵政恢復接收中國包裹

793 閱讀