網絡型快遞企業是否會不斷整合最終成為2—3家?這是一個值得深思和討論的問題。

首先我們思考要出現這個“結局”的最大概率的兩種情況:一是價格戰使一些快遞企業倒下來了,另一種情況是快遞企業之間發生并購的整合。

為什么這么說?我們可以從幾個維度來分析:

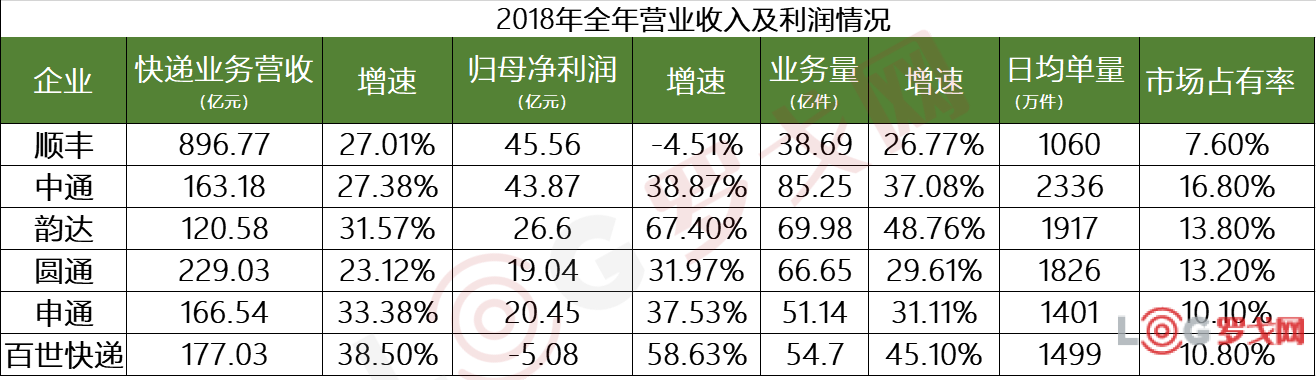

營收增速方面,百世快遞第一,增幅達38.5%,其次是申通、韻達、中通、順豐和圓通,分別是33.38%、31.57%、27.38%、27.01%、23.12%,都高于郵政局公布的2018年全年快遞收入增長速度(2018年行業增速為21.8%)。

數據來源:公司年報

數據來源:公司年報

這里面有兩點是需要注意的:

1)2017年申通自營轉運中心只有48個(自營率59%),2018年自營達到60個(共68個,自營率88%),提升幅度較大,隨著直營比例上升,加盟商中轉費納入營收的比例會增加,所以按2017年口徑,實際申通的營收增速會更低;

2)除順豐外,其余五家的業務量增速都跑贏了營收增速,代表這幾家的單票客單價都有所下滑,價格戰依然激烈。據了解,中通年初以來已經采取了派費降0.15到0.2元的策略,后面其他企業有業績壓力預計會跟進,今年的競爭壓力仍然較大。

在凈利潤方面,2018年順豐依舊領先,達45.56億元,但下滑了4.51%,主要原因分析是2018年順豐保持了對新業務的高投入,致使營業成本增速過快影響了利潤表現。

增幅最快的是韻達,高達67.4%,其次是中通增速38.87%,這兩家在成本端優化明顯,正領跑其他企業;百世尚未實現盈利,但相比2016年,2017年的虧損已開始收窄;而圓通凈利潤增速是31.97%,對比2017年(增速5.16%)已有明顯提升,但凈利潤和增長幅度還是這五家已盈利的快遞企業中最低的。

2)市場占有率情況:中通、韻達領跑,與其他對手差距正拉大

數據來源:公司年報、國家郵政局、興業證券

數據來源:公司年報、國家郵政局、興業證券

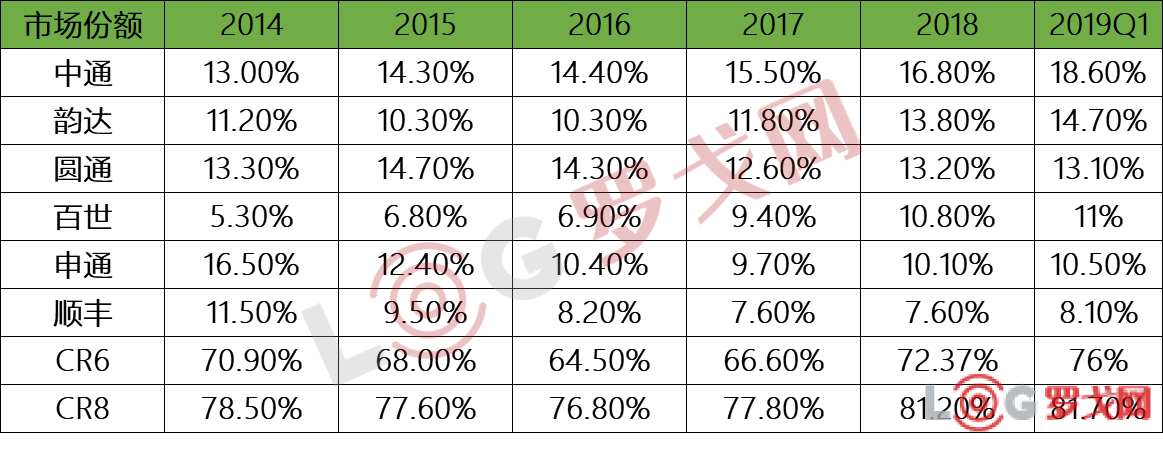

1)CR6連續兩年增長,2017年和2018年分別增加2.16%和5.7%,2019Q1為76%;

2)2018年和2019Q1市場占有率中通,其中2019Q1達到18.6%,與韻達、圓通差距進一步拉大,中通領先優勢明顯。CR6排名:中通、韻達、圓通、百世、申通、順豐;

3)2018年韻達、百世的市場占有率增幅最大。韻達從2017年的11.8%上升到2018年的13.8%(增幅2%),超越圓通從第三名上升到第二名。而百世則從2017年的9.4%上升到今年的10.8%(1.4%),超越申通上升到第四名。增幅CR6排名:韻達、百世、中通、圓通、申通、順豐;

4)市場份額排名出現更替,從上述表格可以看到,2014年申通市場占有率最高,到2015年圓通追趕了上來,在此后的2016年、2017年、2018年中通一直在市場份額方面領先。

這背后的原因很大程度在于申通、圓通前幾年采取了較為激進的策略,以利潤換市場,但價格戰是不可能長期進行的,這個原因也很大程度地導致了申通、圓通在2016年和2017年市場占有率連續下滑。在這段時間,中通通過科技的能力使綜合成本下降實現強勁的凈利潤增長,成本更低市場份額無疑會繼續擴大,與其他快遞企業的差距也將繼續拉大。

整體來看,快遞行業CR6的市場集中度在進一步加強,六家上市企業在2018年共完成業務量366.41億元,比2017年(269.97億件)增加96.44億件,占全行業507億件的72%。

3)運營成本情況:中通、韻達中轉成本優化明顯

數據來源:公司年報、興業證券

注:1)帶星號數字為估計值(實際數字年報中未公開);2)百世17年開始將派送費計入收入與成本,數值為假設

其實快遞業務成本構成主要由面單成本、派送成本、中轉成本三大部分組成。中轉成本又分為運輸成本和中心操作成本,中心操作成本包括職工薪酬、裝卸掃描費、折舊攤銷、辦公及租賃等。

這一塊其實要橫向對比起來是比較困難的。比如,申通截止2017年年底轉運中心自營率是59%,但業務量統計在上市公司,盡管2018年自營率有了大幅提升并于H2開始并入,但全年成本數據仍不可比,因此中轉成本不精確。再比如中通、韻達單件總成本中其實不包含派送成本。

當然,我們可以通過估算的方式去還原盡量真實的數字去進行對比:申通2017年轉運中心自營率較低,僅有59%,2018年自營率有了大幅提升(增至88%)并于H2開始并入,所以我們按照粗暴地估算,轉運中心的成本按照70%估算。

綜上處理以后,得到的是各家快遞自營部分的轉運中心成本狀況估算如下:

數據來源:公司年報、興業證券

注:1)帶星號數字為估計值;2)百世17年開始將派送費計入收入與成本,數值為假設

估算后的單件中轉成本,中通<韻達<申通<百世<圓通;運輸成本,中通<圓通<韻達=申通<百世;操作成本,中通<韻達<申通<圓通<百世。

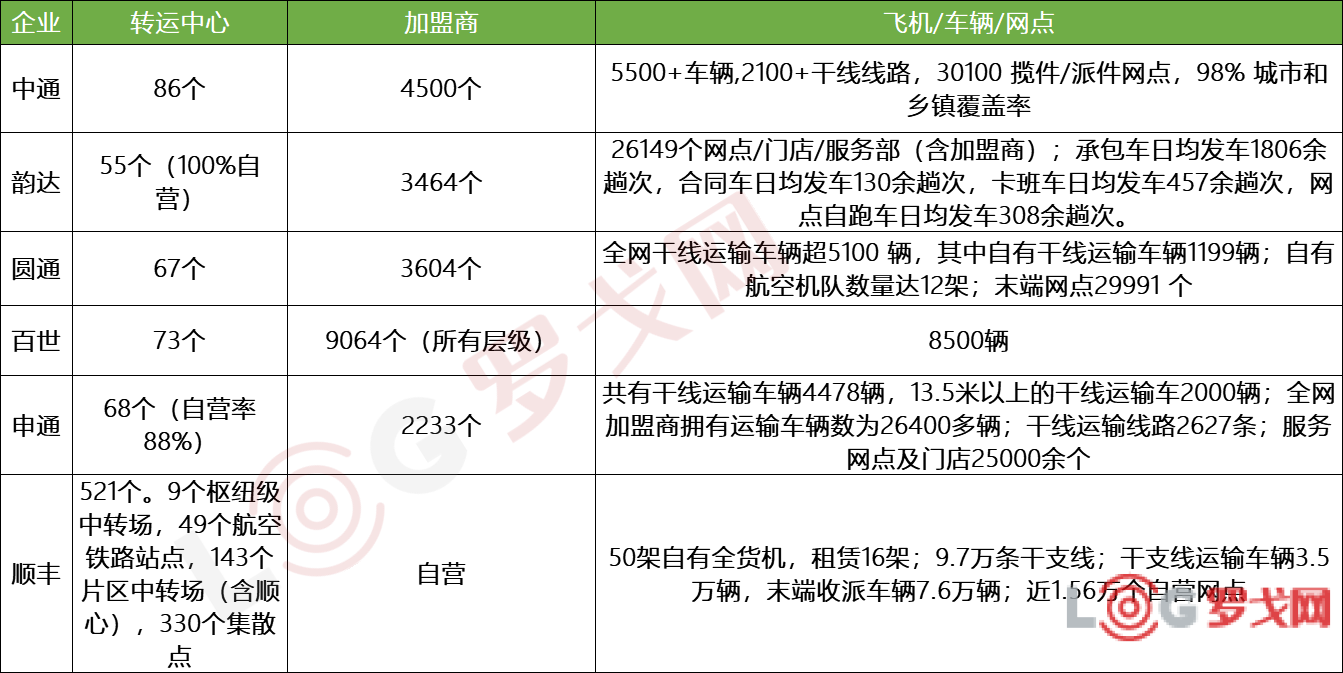

4.運營網絡情況:依托“三網合一”布局,順豐優勢明顯

數據來源:公司年報

順豐的網絡以及基礎設施優勢比較明顯,擁有全貨機+散航+無人機組成的空運“天網”,以營業服務網點、中轉分撥網點、陸路運輸網絡、最后一公里網絡為主組成的“地網”,以及以各種大數據、區塊鏈、機器學習及運籌優化等組成的“信息網”,“天網+地網+信息網”三網合一也成為順豐的主要核心競爭力。

5)生態圈的布局能力:順豐、百世領先

物流的變化很大程度上是基于商流在變化。在新零售環境下,商品必須最大程度上接近消費者,將商品儲備到具體的門店,實現倉店一體化并由即時物流承擔末端配送任務,實現這一目標的關鍵在于高效優質的供應鏈。

而快遞企業受制于網點、分撥中心等繁瑣流程,在新零售方面仍缺乏建樹。于是快遞企業開始做了長遠戰略思考:依托大規模的線下消費場景積累數據,整合既有的快遞、快運等綜合物流網絡,改變傳統的倉干配方式。

在近兩年,物流企業除了鞏固自己的優勢業務速運外,以快遞為基石,發展成為涵蓋所有物流形態的供應鏈解決方案公司,包括倉儲、冷運、重貨、同城等等,一站解決客戶的所有需求。2018年10月,京東物流一口氣推出快遞、冷鏈等六項產品;2018年10月下旬,順豐收購DHL在華供應鏈業務;另外通達系也在開始布局快運、冷鏈、倉儲等業務向綜合物流發展,比如2017年10月,韻達開通快運業務;2018年年初,圓通在快遞業務之外開辟重貨快運、航空等四大新業務板塊。

但綜合對比,順豐和百世布局更為全面。順豐正在通過自己的品牌、網絡優勢(空運、場車人的資源)、科技(信息網)、基礎設施優勢在高端快遞市場已建立相當強大的優勢,所打造涉足物流多細分領域的超級物流平臺(涉及快運、冷運、醫藥、國際、同城、倉儲、供應鏈等To B板塊)未來存在很大的想象空間。

百世所打造的“快遞、快運、供應鏈、國際物流、優貨、百世云、店加、物流金融”的生態圈已建設完成,從這個生態布局來看,未來百世最大的難題在于如何發揮協同效應,讓整個生態順利運轉起來,最終通過商流、信息流、資金流、物流形成制造商、品牌商、消費者一站式的供應鏈協同。一旦協同起來,百世的未來的成長性和發展的潛力值得期待。

總體而言,在營收、凈利潤、單量、轉運中心成本、網絡設施、新業務布局幾個維度分析來看:龍頭企業通過服務、網絡、成本的優勢獲得了更大的市場份額,目前CR6日均單量都已經超過1000萬件,從分析來看,網絡快遞企業單量超過規模效益門檻(1000萬單/日左右)之后的成本遞減效應就越明顯,會絕對領先優勢。所以,在規模化和科技的作用下,這些企業成本進一步降低,成本更低市場份額同時也會擴大,因此不斷形成一個正向循環。

換句話說就是達到千萬單級別之后的快遞企業很難被競爭所消滅,這個7—8家企業之間的競爭,不是爭霸賽,而是排名賽,考驗的是成本優化能力(團隊格局、管理能力、運營能力、科技能力、業務創新能力)。

第二種情況是快遞企業之間發生會發生并購的整合嗎?這是一個開放的問題,最后也留給大家討論。但我們需要從兩個點去思考:一是快遞之間發生并購的整合效應,對于快遞企業而言意義有多大?二是現在中通、圓通、申通、百世這些物流企業阿里系(包括菜鳥)都有投資,阿里有沒有必要需要對他們進行整合?

美國對中國商品加征10%關稅,對跨境電商的巨大沖擊

1074 閱讀

SCOR模型:數字化時代供應鏈管理的航海圖

850 閱讀

白犀牛副總裁王瀚基:無人配送帶來了哪些機遇與挑戰?

764 閱讀快遞人2025愿望清單:漲派費、少罰款、交社保......

753 閱讀京東物流北京區25年331大件DC承運商招標

670 閱讀突發!美國郵政停收中國內地和中國香港包裹,800美元免稅取消,影響幾何?

585 閱讀“朝令夕改”!美國郵政恢復接收中國包裹

562 閱讀春節假期全國攬投快遞包裹超19億件

530 閱讀1月27日-2月2日全國物流保通保暢運行情況

524 閱讀暖心護航春節返程,順豐確保每一份滿滿當當的心意與牽掛新鮮抵達!

476 閱讀