[羅戈導(dǎo)讀]最近有關(guān)零擔(dān)行業(yè)爭論的熱點(diǎn)頗多,例如“區(qū)域零擔(dān),專線零擔(dān)聯(lián)盟是否可行?”,“直營與加盟孰優(yōu)孰劣?”“輕重資產(chǎn)模式之爭?”而我們認(rèn)為,當(dāng)下零擔(dān)行業(yè)最迫切需要做的是研究如何圍繞用戶需求來提高零擔(dān)運(yùn)輸品質(zhì)。正所謂“不積跬步無以至千里”,零擔(dān)產(chǎn)品基礎(chǔ)運(yùn)營品質(zhì)始終是企業(yè)發(fā)展的基石。

[羅戈導(dǎo)讀]最近有關(guān)零擔(dān)行業(yè)爭論的熱點(diǎn)頗多,例如“區(qū)域零擔(dān),專線零擔(dān)聯(lián)盟是否可行?”,“直營與加盟孰優(yōu)孰劣?”“輕重資產(chǎn)模式之爭?”而我們認(rèn)為,當(dāng)下零擔(dān)行業(yè)最迫切需要做的是研究如何圍繞用戶需求來提高零擔(dān)運(yùn)輸品質(zhì)。正所謂“不積跬步無以至千里”,零擔(dān)產(chǎn)品基礎(chǔ)運(yùn)營品質(zhì)始終是企業(yè)發(fā)展的基石。

核心觀點(diǎn)

關(guān)于盈利能力的思考:為何快遞>零擔(dān)?

美國快遞行業(yè)2014年平均毛利率為12.1%約為零擔(dān)行業(yè)同期平均毛利率的2倍。

我們認(rèn)為造成這種差異的原因有兩點(diǎn):

1) 快遞行業(yè)的高市場集中度使得其能夠享有更高毛利率;

2) 快遞行業(yè)先天比零擔(dān)行業(yè)更具標(biāo)準(zhǔn)化的屬性,因而信息技術(shù)的引入帶來的生產(chǎn)效率提升更明顯。

而構(gòu)成快遞行業(yè)高市場集中度的壁壘有二:

其一,快遞行業(yè)的高時(shí)效性決定其需要龐大機(jī)隊(duì)提供速度保障;

其二,快遞行業(yè)的“門到門”與“2C”端的屬性,要求其擁有比零擔(dān)行業(yè)更為廣而密的網(wǎng)點(diǎn)布局。

關(guān)于ODFL高利潤率的思考:客戶需求為本,服務(wù)質(zhì)量為綱

借助先進(jìn)的信息技術(shù)和獨(dú)特的客戶體驗(yàn),美國主流零擔(dān)企業(yè)ODFL不僅獲得了超越行業(yè)平均的利潤率,甚至獲得了超越快遞行業(yè)的利潤率。對國內(nèi)的零擔(dān)企業(yè)來說,這是非常好的行業(yè)典范

1)公司在IT網(wǎng)絡(luò)和基礎(chǔ)設(shè)施的研發(fā)投入占營業(yè)收入的1%左右,遠(yuǎn)超同行的0.2%-0.3%,從而實(shí)現(xiàn)貨物的全程可追溯。

2)全程自有運(yùn)力的保障使得ODFL的貨損率始終保持全行業(yè)最低水平(0.47%,低于行業(yè)平均水平60%以上)。

3)基于客戶需求出發(fā)提供個(gè)性化的定制產(chǎn)品,為公司提供了豐厚利潤。

關(guān)于中國零擔(dān)行業(yè)的思考:集約化是必然趨勢,資本積累是前提

成為零擔(dān)巨頭的前提條件是實(shí)現(xiàn)大量資本積累,目前主要途徑有兩點(diǎn):

一是德邦式的高端服務(wù)產(chǎn)品提供,用零擔(dān)內(nèi)生力量發(fā)展零擔(dān);

二是中鐵物流式的快遞倉儲等反哺零擔(dān),以生態(tài)平臺拉動(dòng)零擔(dān)業(yè)務(wù)增長。

通過國內(nèi)外橫向?qū)Ρ龋覀兣袛辔磥砦覈銚?dān)行業(yè)將通過集約化的整合方式大概率形成一超多強(qiáng)的格局,其演化路徑有兩條:

一是假輿馬者,即零擔(dān)巨頭通過“類加盟”形式補(bǔ)充自營網(wǎng)點(diǎn);

二是聯(lián)盟天下,即區(qū)域型(專線)零擔(dān)公司通過聯(lián)盟、平臺形式突破自身發(fā)展瓶頸。

總結(jié)與反思:不積跬步無以至千里,欲速則不達(dá)

最近有關(guān)零擔(dān)行業(yè)爭論的熱點(diǎn)頗多,例如“區(qū)域零擔(dān),專線零擔(dān)聯(lián)盟是否可行?”,“直營與加盟孰優(yōu)孰劣?”“輕重資產(chǎn)模式之爭?”而我們認(rèn)為,當(dāng)下零擔(dān)行業(yè)最迫切需要做的是研究如何圍繞用戶需求來提高零擔(dān)運(yùn)輸品質(zhì)。正所謂“不積跬步無以至千里”,零擔(dān)產(chǎn)品基礎(chǔ)運(yùn)營品質(zhì)始終是企業(yè)發(fā)展的基石。

正文

此文中,我們通過以下三方面對比思考:

1. 快遞與零擔(dān)的行業(yè)間對比;

2. 美國零擔(dān)企業(yè)的橫向?qū)Ρ龋?/p>

3. 中國零擔(dān)企業(yè)的縱向?qū)Ρ龋瑢ふ抑袊銚?dān)企業(yè)做大做強(qiáng)可能的實(shí)現(xiàn)路徑。

30kg的界限劃分出怎樣不同的兩個(gè)行業(yè)

一般而言,我們可以將30kg作為區(qū)分零擔(dān)貨物與快遞貨物的分界點(diǎn)。

我們簡單了解下美國貨運(yùn)市場的收入結(jié)構(gòu)。在2014年,零擔(dān)運(yùn)輸占貨運(yùn)市場總收入的4.2%,而快遞包裹運(yùn)輸占據(jù)市場的5.9%,二者均屬于貨運(yùn)市場的細(xì)分子行業(yè)。

關(guān)于盈利能力的思考:為何快遞>零擔(dān)?

問題的提出:

我們對比了美國零擔(dān)運(yùn)輸和快遞行業(yè)近3年的毛利率指標(biāo),發(fā)現(xiàn)美國零擔(dān)運(yùn)輸行業(yè)的毛利率分別為4.04%,4.82%和6.08%,而快遞行業(yè)的毛利率分別為12.9%,11.7%和12.1%。零擔(dān)運(yùn)輸行業(yè)的平均毛利率僅為快遞行業(yè)的一半!

我們選取美國前10大零擔(dān)上市公司的平均毛利率作為零擔(dān)運(yùn)輸行業(yè)的參考毛利率。

由于美國快遞市場呈現(xiàn)雙寡頭壟斷格局,F(xiàn)edEx和UPS兩家占有美國大部分快遞市場份額,因此我們選取這兩家公司快遞業(yè)務(wù)的平均毛利率作為快遞行業(yè)的參考毛利率。

為什么僅僅貨物質(zhì)量上的不同,造就兩個(gè)細(xì)分子行業(yè)毛利率如此懸殊?在美國,零擔(dān)貨物的定義為150磅-10000磅,主要對應(yīng)的是制造業(yè)和零售業(yè)產(chǎn)品。而快遞包裹主要對應(yīng)的零售業(yè)產(chǎn)品以及信函,商業(yè)印刷品等高附加值商品。

通過分析和對比,我們得出的結(jié)論是:

一方面,因?yàn)?strong>機(jī)隊(duì)投入和網(wǎng)點(diǎn)高密度這兩個(gè)原因,導(dǎo)致了快遞行業(yè)的進(jìn)入壁壘顯著高于零擔(dān)行業(yè)。而更高的進(jìn)入壁壘帶來更高的行業(yè)集中度,更高的集中度可以帶來更高的利潤率。

另一方面,快遞行業(yè)較零擔(dān)行業(yè)更易借助自動(dòng)分揀系統(tǒng)等現(xiàn)代化的技術(shù)手段,提升周轉(zhuǎn)效率,這意味著對人力更少的依賴,從而使得快遞行業(yè)擁有更高的毛利率。

快遞行業(yè)壁壘更高之一:機(jī)隊(duì)投入帶來的門檻

快遞行業(yè)的高時(shí)效性決定其需要龐大機(jī)隊(duì)提供速度保障。盡管快遞運(yùn)輸最終需要依靠地面運(yùn)力資源完成,但是快遞運(yùn)輸?shù)?strong>時(shí)效性嚴(yán)重依賴于航空資源。

而零擔(dān)運(yùn)輸企業(yè)的資本支出規(guī)模則遠(yuǎn)遠(yuǎn)小于快遞行業(yè),甚至遠(yuǎn)不及快遞企業(yè)的十分之一。由于零擔(dān)運(yùn)輸僅依靠貨車運(yùn)力便可實(shí)現(xiàn),尤其是美國道路貨運(yùn)放松管制之后,其進(jìn)入門檻進(jìn)一步降低。

相對于依靠廉價(jià)的陸路運(yùn)輸資源開展業(yè)務(wù)的零擔(dān)行業(yè),昂貴的機(jī)隊(duì)維護(hù)費(fèi)用與壟斷的航空資源構(gòu)筑起快遞行業(yè)的高進(jìn)入壁壘,造就了快遞和零擔(dān)兩個(gè)看似雷同但實(shí)則差異顯著屬性的行業(yè)。

快遞行業(yè)壁壘更高之二:網(wǎng)點(diǎn)高密度抬升進(jìn)入門檻

“門到門”運(yùn)輸決定快遞網(wǎng)點(diǎn)密度更高。快遞行業(yè)主要是提供“門到門”運(yùn)輸,零擔(dān)行業(yè)主要是“站到站”運(yùn)輸,因此快遞行業(yè)要完成“最后一公里”的運(yùn)輸,網(wǎng)點(diǎn)分布勢必要求比零擔(dān)行業(yè)更加密集。

“2C端”決定了快遞網(wǎng)點(diǎn)覆蓋度更廣。由于快遞貨物主要是B2C,而零擔(dān)貨物主要是B2B,其客戶分布決定快遞貨物的時(shí)效性要求高于零擔(dān)貨物。所以要實(shí)現(xiàn)高時(shí)效的上門取貨和上門配送,快遞行業(yè)注定要在更廣的區(qū)域內(nèi)布局網(wǎng)點(diǎn),其網(wǎng)點(diǎn)分布范圍也遠(yuǎn)遠(yuǎn)大于零擔(dān)運(yùn)輸網(wǎng)點(diǎn)。

市場集中力決定盈利能力

高壁壘提高市場集中度,寡頭市場盈利豐厚。快遞業(yè)昂貴的機(jī)隊(duì)運(yùn)力投入與廣密的網(wǎng)點(diǎn)布局構(gòu)筑了較高的行業(yè)進(jìn)入壁壘,因此奠定了如今美國快遞業(yè)雙寡頭壟斷格局的基礎(chǔ)。而更高的市場集中度使得快遞行業(yè)具備更強(qiáng)的盈利能力。

信息技術(shù)決定生產(chǎn)效率

貨物的屬性決定生產(chǎn)效率提升瓶頸,高效率兌現(xiàn)高毛利。快遞貨物標(biāo)準(zhǔn)統(tǒng)一,零擔(dān)貨物規(guī)格迥異,因此快遞行業(yè)較零擔(dān)行業(yè)更易借助自動(dòng)分揀系統(tǒng)等現(xiàn)代化的技術(shù)手段,迅速提升運(yùn)輸系統(tǒng)整體的處理能力(周轉(zhuǎn)效率)。

高效的處理能力,現(xiàn)代化的技術(shù)手段意味著對人力更少的依賴,這使得快遞行業(yè)擁有更高的毛利率。

快遞與零擔(dān)運(yùn)輸在基礎(chǔ)環(huán)節(jié)大致相似,主要有收貨--集貨--分揀--配貨裝車--干線運(yùn)輸--卸貨--分揀--送貨等環(huán)節(jié)。

但從具體運(yùn)輸?shù)呢浳飳傩陨峡矗銚?dān)貨物尺寸、外包裝、訂單規(guī)模呈現(xiàn)多樣化,這導(dǎo)致在分揀裝車等環(huán)節(jié)難以實(shí)現(xiàn)自動(dòng)化,目前仍主要依靠人工操作;而快遞貨物在尺寸、外包裝、訂單規(guī)模上的統(tǒng)一性,為實(shí)現(xiàn)自動(dòng)化、標(biāo)準(zhǔn)化操作提供了基礎(chǔ)。因此,自動(dòng)分揀系統(tǒng)等先進(jìn)的信息技術(shù)得以首先應(yīng)用于快遞運(yùn)輸。

關(guān)于ODFL高利潤率的思考:

問題的提出:

我們發(fā)現(xiàn),美國零擔(dān)企業(yè)Old DominionFreight (以下簡稱ODFL)的毛利率在行業(yè)中一枝獨(dú)秀。在金融危機(jī)過后2009-2014年這6年中,ODFL的平均毛利率11.85%,而行業(yè)均值是2.72%。是什么原因帶來了如此大的貧富差距?

通過分析,我們認(rèn)為美國零擔(dān)企業(yè)ODFL能獲得一枝獨(dú)秀的高毛利率,主要源自其堅(jiān)守對客戶的承諾,借助先進(jìn)的信息技術(shù)進(jìn)行精細(xì)化管理實(shí)現(xiàn)成本有效控制,始終為客戶提供最佳的服務(wù)質(zhì)量實(shí)現(xiàn)了單票收入最大化。對國內(nèi)的零擔(dān)企業(yè)來說,這是非常好的行業(yè)典范。

背景:并購擴(kuò)張形成集約化,行業(yè)寒冬逆勢提價(jià)

ODFL通過并購借機(jī)迅速擴(kuò)大在美的網(wǎng)點(diǎn)數(shù)量,并通過優(yōu)化網(wǎng)點(diǎn)布局,最終實(shí)現(xiàn)網(wǎng)點(diǎn)的集約化發(fā)展。截止目前,ODFL共擁有222個(gè)服務(wù)中心,6400余臺拖車以及19400余臺掛車。

讓我們把目光轉(zhuǎn)向2008年,全球經(jīng)濟(jì)衰退背景下的美國零擔(dān)業(yè)遭遇寒冬,零擔(dān)貨物運(yùn)輸量大幅減少。

FedEx Freight和Con-way乘勢發(fā)起價(jià)格戰(zhàn),想借此吞食財(cái)務(wù)狀況不佳的零擔(dān)老大YRC的市場份額,將其擠出市場。然則牽一發(fā)而動(dòng)全身,美國零擔(dān)巨頭們紛紛加入價(jià)格競爭,行業(yè)整體毛利率也迅速跌至歷史最低點(diǎn)。

價(jià)格戰(zhàn)疊加需求不足導(dǎo)致2009年全美零擔(dān)行業(yè)的營業(yè)收入驟降24.4%。ODFL卻選擇了獨(dú)善其身,并未加入價(jià)格戰(zhàn),盡管因此丟失了12%的貨運(yùn)量,然而一舉成為當(dāng)年唯一盈利的上市零擔(dān)公司。

時(shí)至今日,當(dāng)年價(jià)格競爭的陰霾仍未完全散去,行業(yè)平均盈利水平尚未恢復(fù)至經(jīng)濟(jì)衰退前的水平(除去ODFL,上市主要零擔(dān)公司的平均毛利率水平在5%左右)。美國零擔(dān)行業(yè)的競爭焦點(diǎn)已從初級的價(jià)格競爭轉(zhuǎn)向基于客戶需求的服務(wù)質(zhì)量競爭。

信息技術(shù)和自有運(yùn)力保障超低貨損率

ODFL借助先進(jìn)的信息技術(shù)對每個(gè)運(yùn)輸環(huán)節(jié)精細(xì)化管理,并實(shí)現(xiàn)了運(yùn)輸全程透明化,實(shí)現(xiàn)信息可追溯。同時(shí)全程自有運(yùn)力保證服務(wù)質(zhì)量可控。ODFL借助信息技術(shù)和自有運(yùn)力的保障實(shí)現(xiàn)了超低的貨損率(0.47%,低于行業(yè)平均水平60%以上),為客戶提供最佳的服務(wù)質(zhì)量。

IT技術(shù)實(shí)現(xiàn)運(yùn)輸全程透明可追溯

早在上世紀(jì)90年代,ODFL的COO David Congdon便意識到信息技術(shù)可以給傳統(tǒng)貨運(yùn)行業(yè)的管理水平和運(yùn)作效率帶來巨大提升,公司每年在IT網(wǎng)絡(luò)和基礎(chǔ)設(shè)施方面的研發(fā)都會投入900-1500萬美元,約占營業(yè)收入的1%左右,而在2014年甚至達(dá)到了3826萬美元,遠(yuǎn)遠(yuǎn)高于零擔(dān)行業(yè)其它巨頭大約0.2-0.3%的比例。從資本支出構(gòu)成來看,其技術(shù)方面的支出平均占總資本支出的8%左右。

信息技術(shù)的應(yīng)用使得ODFL這一傳統(tǒng)零擔(dān)貨運(yùn)企業(yè)蛻變?yōu)榈默F(xiàn)代化的零擔(dān)公司。

全程自有運(yùn)力運(yùn)輸保證服務(wù)質(zhì)量可控

ODFL公司運(yùn)輸零擔(dān)貨物從起點(diǎn)到終點(diǎn),始終使用的是自有運(yùn)力。相比于其他公司的在進(jìn)行跨區(qū)域運(yùn)輸時(shí)使用外購運(yùn)力,OFDL能夠提供始終如一的高質(zhì)量、連貫的、透明的運(yùn)輸服務(wù)。

先進(jìn)的IT技術(shù)管理+全程自有運(yùn)力的保障使得ODFL的貨損率從上世紀(jì)90年代的1.5-2.0%(占營業(yè)收入,下同)下降至最近0.47%,為零擔(dān)行業(yè)最低貨損率,而行業(yè)的貨損率標(biāo)準(zhǔn)為1.25-1.3%。

定制化的高時(shí)效產(chǎn)品帶來主要利潤

ODFL為客戶提供了豐富的定制化選項(xiàng),可以滿足不同行業(yè)、不同需求的客戶。客戶可選的定制化服務(wù)高達(dá)20余項(xiàng),這些豐富的增值服務(wù)不僅可以提高客戶滿意度,也極大的提高了客戶粘性。

定制化的高時(shí)效產(chǎn)品以及行業(yè)最佳的零擔(dān)服務(wù)吸引大客戶更愿意與其建立長期合作關(guān)系,因而ODFL的每票貨物重量超過其他零擔(dān)公司20%以上,每票收入也超過其他零擔(dān)公司的水平。

關(guān)于中國零擔(dān)行業(yè)的思考:

我們梳理了國內(nèi)主要零擔(dān)巨頭的核心發(fā)展歷程,嘗試總結(jié)成為行業(yè)巨頭的成功經(jīng)驗(yàn)。國內(nèi)零擔(dān)巨頭有著相似且同步的成長過程不約而同地進(jìn)行集約化的改造:

1) 國內(nèi)同時(shí)期最早引入管理信息系統(tǒng);

2) 國內(nèi)同時(shí)期最早引入高端標(biāo)準(zhǔn)化零擔(dān)產(chǎn)品;

3) 國內(nèi)同時(shí)期引入“快遞”業(yè)務(wù);

4) 國內(nèi)同時(shí)期引入“類加盟”制度。

對比已經(jīng)完成集約化發(fā)展階段的美、德經(jīng)驗(yàn),我們大膽預(yù)測,未來幾十年中國零擔(dān)行業(yè)的格局將會大概率持續(xù)目前“一超多強(qiáng)”格局,但預(yù)計(jì)龍頭企業(yè)的領(lǐng)先差距將會被縮小,“超級”零擔(dān)公司營收大約為“強(qiáng)”零擔(dān)公司營收的1.5倍至2倍。

成為零擔(dān)巨頭的前提條件是實(shí)現(xiàn)大量資本積累

集約化是行業(yè)整合的必由之路,而集約化的發(fā)展則需要前期大量的資本積累。

我們通過案例分析發(fā)現(xiàn),在低毛利率的零擔(dān)行業(yè),完成資本積累主要依賴2類核心途徑:

資本積累途徑之一:高端產(chǎn)品攫取內(nèi)生資源

高毛利、準(zhǔn)時(shí)達(dá)產(chǎn)品提供內(nèi)生發(fā)展的資金流。德邦物流一直以來專注于高端零擔(dān)運(yùn)輸。其推出的高端零擔(dān)產(chǎn)品“精準(zhǔn)卡航”,定價(jià)遠(yuǎn)遠(yuǎn)高于同行。

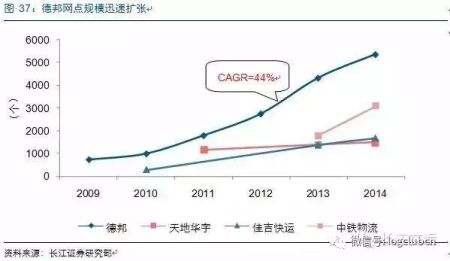

德邦高端業(yè)務(wù)的經(jīng)營策略,保證了公司產(chǎn)品的高毛利,進(jìn)而使得公司擁有充沛的資金堅(jiān)持發(fā)展自營網(wǎng)點(diǎn)(最近4年CAGR=44%)和自有運(yùn)力。而自營網(wǎng)點(diǎn)的建設(shè)和自有運(yùn)力的實(shí)施,使得核心資源能夠正在掌握在公司手中,夯實(shí)高端零擔(dān)產(chǎn)品基礎(chǔ)。如此,形成良性循環(huán)。

資本積累途徑之二:生態(tài)平臺提供外生力量

綜合性物流生態(tài)平臺提供外生力量。中鐵物流最近兩年發(fā)展迅速,2014年?duì)I收已超過天地華宇和佳吉,排名中國零擔(dān)行業(yè)第二名。

其圍繞零擔(dān)物流打造生態(tài)圈,通過建立倉儲、整車、供應(yīng)鏈、金融等新事業(yè)部,一方面吸引增加了零擔(dān)業(yè)務(wù)的需求,另一方面通過倉儲、金融等配套服務(wù),為零擔(dān)客戶提供一攬子服務(wù)。

集約化是大勢,大概率形成一超多強(qiáng)格局

美國、德國是當(dāng)今物流發(fā)展最為成熟和發(fā)達(dá)的國家,其公路運(yùn)輸環(huán)境和我國也較為相似(在我們的上篇報(bào)告中已有涉及),美、德兩國的零擔(dān)行業(yè)發(fā)展現(xiàn)狀也可為中國的同行提供一些借鑒。

而中國零擔(dān)行業(yè)格局目前也已初步形成了一超多強(qiáng)的雛形,零擔(dān)龍頭老大德邦物流2014年?duì)I業(yè)收入為112億元,為排名第二的零擔(dān)企業(yè)中鐵物流營收的4.2倍。緊隨其后的有中鐵物流,天地華宇,佳吉快運(yùn)等。

我們大膽預(yù)測,未來幾十年中國零擔(dān)行業(yè)的格局將會大概率持續(xù)目前“一超多強(qiáng)”格局,但預(yù)計(jì)龍頭企業(yè)的領(lǐng)先差距將會被縮小,“超級”零擔(dān)公司營收大約為“強(qiáng)”零擔(dān)公司營收的1.5倍至2倍。

集約化途徑之一:假輿馬者可至千里

強(qiáng)者,假輿馬者至千里,即零擔(dān)巨頭借助外部力量實(shí)現(xiàn)網(wǎng)點(diǎn)快速擴(kuò)張與下沉。目前中國零擔(dān)行業(yè)內(nèi)出現(xiàn)了“加盟(安能、中鐵物流)”、“承包(中鐵物流)”、“合伙人(德邦)”、“合作(佳吉)”等多種形式。

通過“自營方式”發(fā)展網(wǎng)點(diǎn)盡管可以最大限度控制核心資源,但是不得不面臨資金投入大、投資回報(bào)期長的問題。

以德邦物流為例,根據(jù)其招股說明書中網(wǎng)點(diǎn)募投項(xiàng)目的測算,平均單個(gè)網(wǎng)點(diǎn)的前期投入在30-40萬左右(不包含人工、車輛等成本),稅后靜態(tài)投資回收期為4.77年(含建設(shè)期)。而通過“類加盟”擴(kuò)張網(wǎng)點(diǎn)方式相對于“自營”而言,開發(fā)成本低、周期短,公司僅需向其輸入管理方式和系統(tǒng)對接,便能夠在短時(shí)間內(nèi)實(shí)現(xiàn)網(wǎng)點(diǎn)數(shù)量擴(kuò)張。

集約化途徑之二:縱橫捭闔聯(lián)盟天下

弱者,亦可縱橫捭闔聯(lián)盟天下,即區(qū)域性零擔(dān)公司、專線公司可通過聯(lián)盟、平臺形式突破自身網(wǎng)絡(luò)、貨源短板,最終實(shí)現(xiàn)與網(wǎng)絡(luò)型零擔(dān)公司的抗衡。聯(lián)盟企業(yè)相對于網(wǎng)絡(luò)型零擔(dān)巨頭企業(yè)有著諸多優(yōu)勢:

1)聯(lián)盟企業(yè)在各自區(qū)域深耕多年,網(wǎng)點(diǎn)下沉深度遠(yuǎn)超過網(wǎng)絡(luò)型零擔(dān)公司;

2)立足中低端零擔(dān)市場,可實(shí)現(xiàn)與網(wǎng)絡(luò)型零擔(dān)公司差異化競爭,市場規(guī)模潛力巨大。

總結(jié)與反思:

歸納我們在本篇中的三點(diǎn)核心思考,盡管主要的出發(fā)點(diǎn)是解答我們在研究零擔(dān)運(yùn)輸行業(yè)時(shí)的主要困惑,但實(shí)際上對這三個(gè)問題的解釋也有著內(nèi)在聯(lián)系。

用一段話概括:

盡管由于進(jìn)入壁壘和信息化程度的區(qū)別,零擔(dān)業(yè)的利潤率低于快遞業(yè)。

但是,將信息技術(shù)和客戶體驗(yàn)做到極致的零擔(dān)公司還是能獲得不僅高于本行業(yè),甚至是高于快遞業(yè)的利潤率。

對于國內(nèi)的零擔(dān)企業(yè),通過資本積累完成集約化,是目前縮短與行業(yè)龍頭差距的最現(xiàn)實(shí)方法。

正所謂“不積跬步無以至千里”,零擔(dān)產(chǎn)品基礎(chǔ)運(yùn)營品質(zhì)始終是企業(yè)發(fā)展的根本基石,德邦物流通過對零擔(dān)產(chǎn)品的設(shè)立行業(yè)標(biāo)桿而獲得了行業(yè)發(fā)展的先發(fā)優(yōu)勢;

ODFL通過幾十年對零擔(dān)運(yùn)輸管理的細(xì)節(jié)追求和對用戶承諾的堅(jiān)守,獲得了后來居上的從容淡定。“多研究些問題,少談些主義”,謹(jǐn)與君共勉。

此文系作者個(gè)人觀點(diǎn),不代表物流沙龍立場

美國對中國商品加征10%關(guān)稅,對跨境電商的巨大沖擊

1172 閱讀

智航飛購?fù)瓿商焓馆喨谫Y

1211 閱讀

白犀牛副總裁王瀚基:無人配送帶來了哪些機(jī)遇與挑戰(zhàn)?

897 閱讀SCOR模型:數(shù)字化時(shí)代供應(yīng)鏈管理的航海圖

948 閱讀快遞人2025愿望清單:漲派費(fèi)、少罰款、交社保......

844 閱讀突發(fā)!美國郵政停收中國內(nèi)地和中國香港包裹,800美元免稅取消,影響幾何?

760 閱讀京東物流北京區(qū)25年331大件DC承運(yùn)商招標(biāo)

719 閱讀“朝令夕改”!美國郵政恢復(fù)接收中國包裹

695 閱讀物流人“搞關(guān)系”,如何與對手戰(zhàn)斗?

631 閱讀物流職場人性真相:鷹鴿博弈下的生存法則

673 閱讀