積分

[羅戈導(dǎo)讀]圓通盈利改善,國(guó)際和航空業(yè)務(wù)發(fā)力。

[羅戈導(dǎo)讀]圓通盈利改善,國(guó)際和航空業(yè)務(wù)發(fā)力。

摘要:

一季度業(yè)績(jī)表現(xiàn)略超預(yù)期

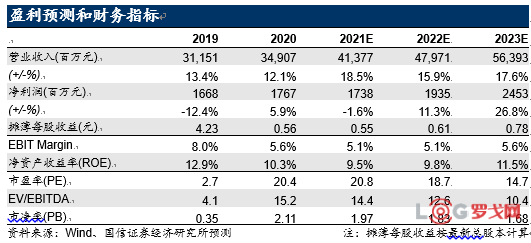

2020年四季度單季營(yíng)收114.9億元(+20.5%),扣非歸母凈利潤(rùn)3.29億元(+68.6%),由于2019年四季度計(jì)提了3.4億元的商譽(yù)減值造成低基數(shù),2020年四季度業(yè)績(jī)同比大幅增長(zhǎng)。2021年一季度營(yíng)收89.6億元(+61.9%),扣非歸母凈利潤(rùn)3.39億元(+44.8%),由于20年一季度疫情造成低基數(shù),今年一季度營(yíng)收和業(yè)績(jī)均實(shí)現(xiàn)高增長(zhǎng)。

快遞價(jià)格競(jìng)爭(zhēng)有所緩和,國(guó)際和航空業(yè)務(wù)發(fā)力

2020年四季度以來(lái),行業(yè)價(jià)格戰(zhàn)持續(xù),但是今年一季度受益于春節(jié)不打烊安排,價(jià)格戰(zhàn)一定程度上有所緩和,去年四季度和今年一季度單票收快遞入分別同比下降21%和13%。通過(guò)低價(jià)搶量,四季度和一季度快遞業(yè)務(wù)量分別同比實(shí)現(xiàn)47%和89%的高增長(zhǎng),2020年市占率達(dá)到15.2%,同比提升0.8個(gè)百分點(diǎn)。受益于國(guó)際疫情和跨境電商,公司2020年國(guó)際貨代和航空業(yè)務(wù)收入分別實(shí)現(xiàn)27%和380%的增長(zhǎng),對(duì)應(yīng)的歸母凈利潤(rùn)分別實(shí)現(xiàn)800%和200%的增長(zhǎng)。我們估計(jì)今年一季度國(guó)際貨代和航空業(yè)務(wù)也貢獻(xiàn)了較可觀的利潤(rùn)。未來(lái)3年將是公司快速發(fā)展國(guó)際物流和航空業(yè)務(wù)的最佳窗口期。

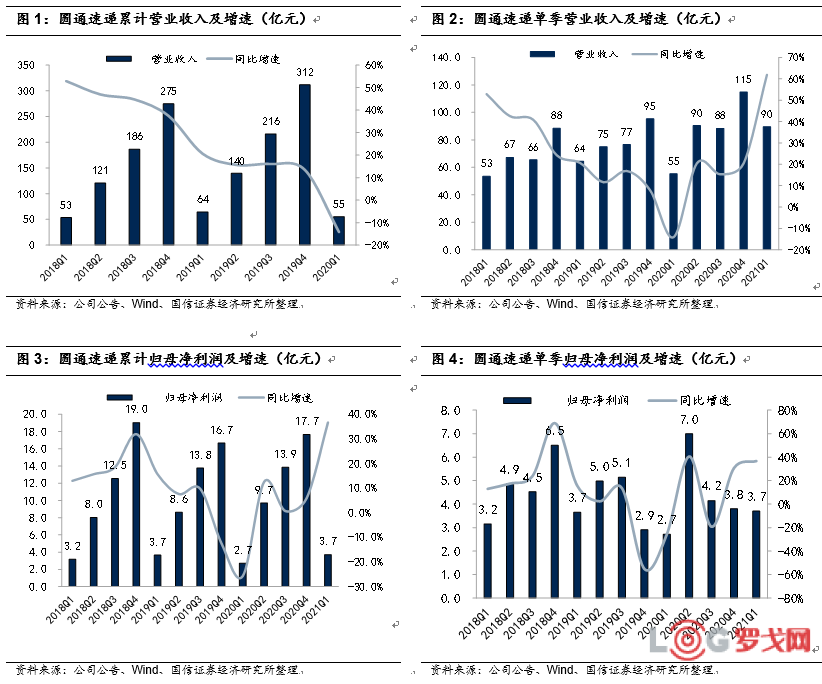

單票快遞成本維持較快下降趨勢(shì),資本開(kāi)支維持高位

雖然20年一季度公路免費(fèi)政策導(dǎo)致運(yùn)輸成本較低,今年一季度公司單票運(yùn)輸成本仍然同比下降約7%;同期公司單票中轉(zhuǎn)操作成本同比下降約19%。受制于價(jià)格戰(zhàn),一季度毛利率同比減少2.2個(gè)百分點(diǎn),但是環(huán)比增加了1.5個(gè)百分點(diǎn)。2020年公司資本開(kāi)支52億元,同比增加18.5億元;2021年一季度資本開(kāi)支11億元。

風(fēng)險(xiǎn)提示:行業(yè)發(fā)生惡性?xún)r(jià)格戰(zhàn);成本優(yōu)化低于預(yù)期。

投資建議:維持“增持”評(píng)級(jí)

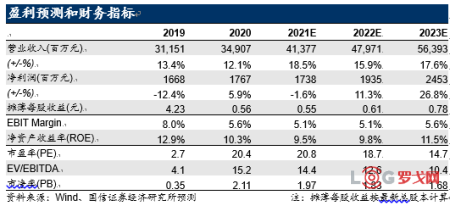

考慮到價(jià)格戰(zhàn)拖累利潤(rùn),下調(diào)盈利預(yù)測(cè),預(yù)計(jì)21-23年歸母凈利潤(rùn)17.4/19.4/24.5億元(21-22年預(yù)測(cè)值下調(diào)幅度分別為10.6%/13.9%);攤薄EPS分別為0.55/0.61/0.78元。我們給予公司21年23倍的目標(biāo)PE,得到目標(biāo)價(jià)12.7元,維持“增持”評(píng)級(jí)。

正文:

2021年一季度利潤(rùn)同比大幅增長(zhǎng)。2021年一季度單季營(yíng)收89.8億元(+61.9%),扣非歸母凈利潤(rùn)3.39億元(+44.8%),公司一季度扣非凈利同比大幅增長(zhǎng),主要因?yàn)?020年一季度國(guó)內(nèi)疫情爆發(fā)導(dǎo)致收入和業(yè)績(jī)基數(shù)低。

一季度毛利率同比下滑,管理費(fèi)用率優(yōu)化。由于今年一季度不享受高速公路免費(fèi)政策,公司單票快遞成本降幅有所收窄,而價(jià)格端降幅較大,導(dǎo)致公司一季度毛利率同比減少2.2個(gè)百分點(diǎn)(環(huán)比增加1.5個(gè)百分點(diǎn));一季度管理費(fèi)用率同比減少1.5個(gè)百分點(diǎn)至2.7%;一季度凈利潤(rùn)率同比減少0.5個(gè)百分點(diǎn)至4.3%。

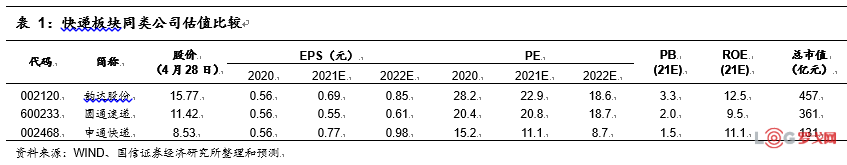

估值結(jié)果。我們采用PE相對(duì)估值法進(jìn)行估值,選取競(jìng)爭(zhēng)對(duì)手韻達(dá)股份作為比較公司。在中低端快遞市場(chǎng),龍頭競(jìng)爭(zhēng)激烈,目前圓通的業(yè)務(wù)規(guī)模、成本管控和盈利能力略遜于韻達(dá),但近兩年公司經(jīng)營(yíng)改善明顯,且今年業(yè)績(jī)受益于疫情,公司今年凈利潤(rùn)有望實(shí)現(xiàn)正增長(zhǎng),我們認(rèn)為圓通的PE目標(biāo)估值應(yīng)該略低于韻達(dá)的歷史平均估值水平(27倍PE),給予23倍目標(biāo)估值。基于圓通2021年17.4億元的歸母凈利潤(rùn)預(yù)測(cè)值,我們得到公司的合理市值為400億元,對(duì)應(yīng)的目標(biāo)價(jià)為12.7元。

投資建議:給予“增持”評(píng)級(jí)。考慮到價(jià)格戰(zhàn)拖累利潤(rùn),下調(diào)盈利預(yù)測(cè),預(yù)計(jì)21-23年歸母凈利潤(rùn)17.4/19.4/24.5億元(21-22年預(yù)測(cè)值下調(diào)幅度分別為10.6%/13.9%);攤薄EPS分別為0.55/0.61/0.78元。我們給予公司21年23倍的目標(biāo)PE,得到目標(biāo)價(jià)12.7元,維持“增持”評(píng)級(jí)。

美國(guó)對(duì)中國(guó)商品加征10%關(guān)稅,對(duì)跨境電商的巨大沖擊

990 閱讀

白犀牛副總裁王瀚基:無(wú)人配送帶來(lái)了哪些機(jī)遇與挑戰(zhàn)?

729 閱讀

SCOR模型:數(shù)字化時(shí)代供應(yīng)鏈管理的航海圖

766 閱讀快遞人2025愿望清單:漲派費(fèi)、少罰款、交社保......

718 閱讀京東物流北京區(qū)25年331大件DC承運(yùn)商招標(biāo)

642 閱讀春節(jié)假期全國(guó)攬投快遞包裹超19億件

516 閱讀1月27日-2月2日全國(guó)物流保通保暢運(yùn)行情況

517 閱讀暖心護(hù)航春節(jié)返程,順豐確保每一份滿(mǎn)滿(mǎn)當(dāng)當(dāng)?shù)男囊馀c牽掛新鮮抵達(dá)!

462 閱讀2025年1月20日-1月26日全國(guó)物流保通保暢運(yùn)行情況

422 閱讀“朝令夕改”!美國(guó)郵政恢復(fù)接收中國(guó)包裹

415 閱讀