[羅戈導讀]UPS為國際快遞龍頭,具有百年發展歷史,市值約9350億元人民幣;而我國的快遞龍頭順豐當前市值約3700億元,為UPS市值的40%。

[羅戈導讀]UPS為國際快遞龍頭,具有百年發展歷史,市值約9350億元人民幣;而我國的快遞龍頭順豐當前市值約3700億元,為UPS市值的40%。

UPS為國際快遞龍頭,具有百年發展歷史,市值約9350億元人民幣;而我國的快遞龍頭順豐當前市值約3700億元,為UPS市值的40%。從發展的角度看,中國廣闊的市場空間有望帶動我國快遞企業實現跨越式發展,最終孕育全球巨頭。以UPS為錨,或可估量順豐成長空間。

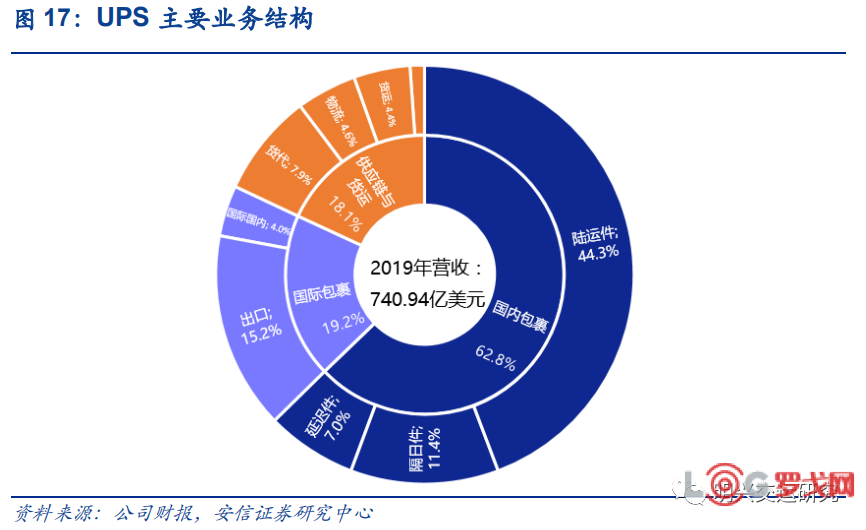

UPS百年穩健發展,綜合物流實力領先。UPS歷經百年發展,業務遍及全球,形成了業務鏈條完整、類別豐富的產品結構:國內包裹、國際包裹、供應鏈與貨運三大板塊。2019年UPS三大業務營收占比分別為62.8%、19.2%、18.1%。從1999年上市至今的21年間,UPS股價表現穩定,累計上漲360%,相對收益203%。

對標海外巨頭UPS,我們看好順豐的成長空間與投資價值。

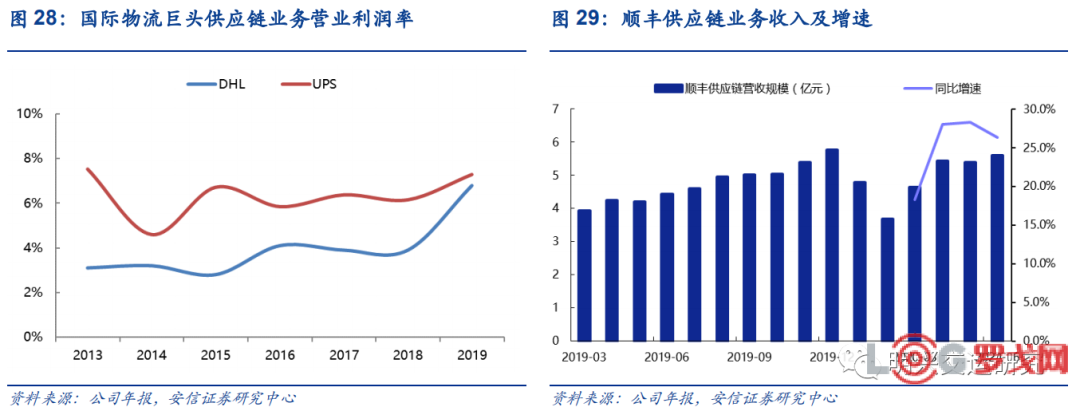

(1)業務結構:國際、供應鏈業務還有較大空間。UPS國際快遞收入占比約兩成,營業利潤率高達18.7%,約為國內快遞業務的2倍;UPS供應鏈則為高科技、汽車、工業生產、零售等提供全方位供應鏈管理。順豐近年來從單一的快遞業務向多元業務拓展,綜合物流能力加速形成。對標全球行業龍頭UPS,順豐在國際和供應鏈兩大業務上還有較大發展空間。

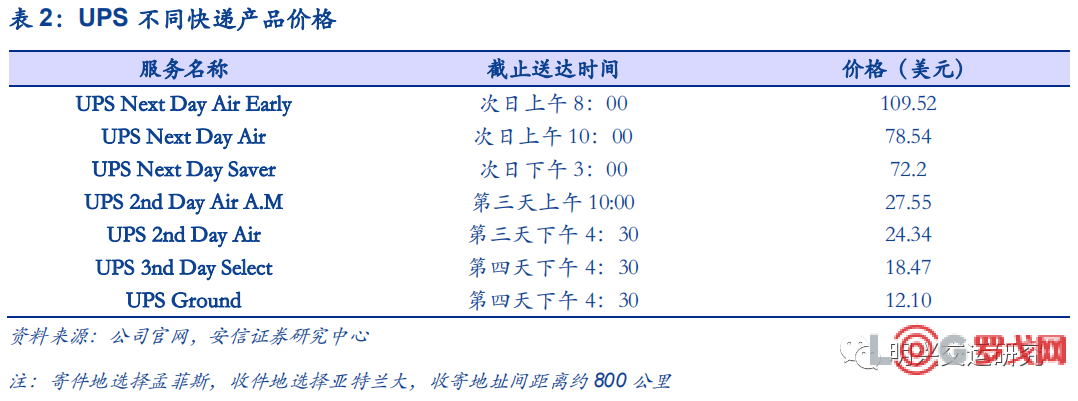

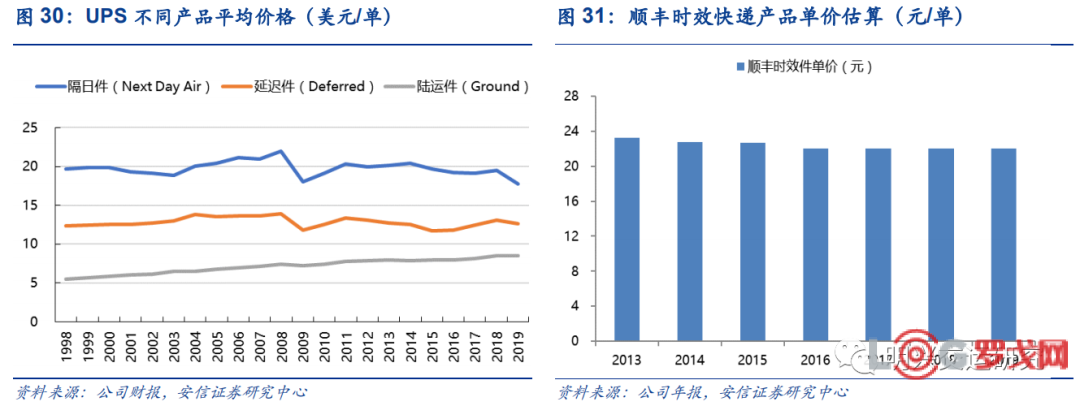

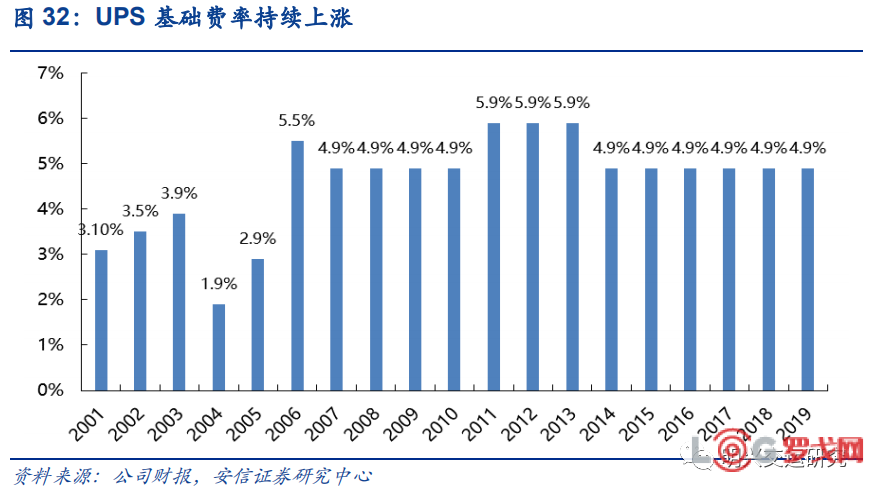

(2)產品分層:高端產品細化分層,盈利能力可提升。UPS對時效的劃分比國內快遞企業更加細化,具體到日期和送達時間,價格則與時效相匹配。同時UPS每年上漲基礎費率以應對成本上升、維持資本開支。對順豐而言,在鄂州機場投運后,公司有望推出更多定制化時效快遞產品,并完善價格梯隊,通過高端產品分層提升盈利能力。

(3)電商快遞:機遇大于挑戰。在美國電商發展浪潮下,UPS與USPS合作處理電商低端業務,同時升級路由網絡、滿足消費者對時效件的需求,UPS件量得以持續穩健增長。同時我們也發現,UPS的單件盈利下滑,主要由于成本剛性所致。對順豐而言,國內電商市場滲透率加速提升,直播等新業態爆發,順豐抓住機遇發力“高端電商件”、“特惠專配件”、“豐網”,均有較大機會實現份額擴張,重點在于成本管控。

(4)全球航空網絡:借助鄂州機場樹立國際競爭力。UPS以路易斯維爾機場為全球航空物流網絡核心樞紐,同時建立了龐大的自有機隊,構建輻射全球的能力,對開展時效快遞、國際快遞、供應鏈等業務提供支撐。對順豐而言,鄂州機場的開通將大幅提升綜合實力,順豐將進一步向國際巨頭對標,優化網絡布局、調整機隊結構,對提高服務的穩定性、構建高端綜合物流服務能力、降低綜合成本具有重要意義。

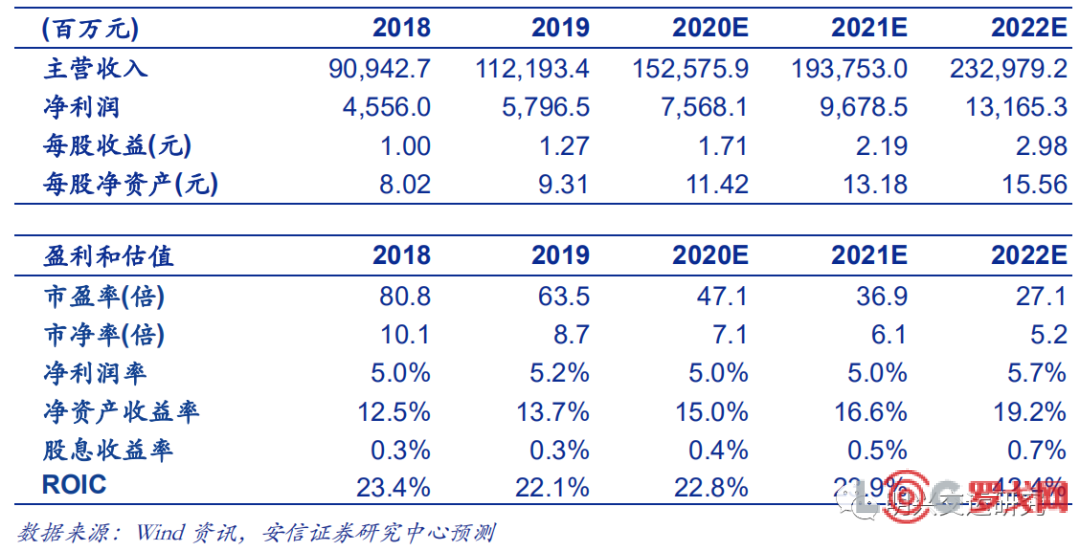

投資建議:我們認為短期順豐時效件、特惠專配等產品的快速增長將拉動營收增速繼續保持高增長,隨著產能利用率的逐步提升,公司盈利彈性將逐步釋放。中期視角看,公司保持時效快遞底盤競爭優勢,并加速滲透電商件市場,有望進一步擴張份額、增厚盈利,而快運等新業務則保持快速增長,迎來盈利拐點。長期看,順豐有望成長為全球快遞巨頭,以UPS為錨,我們持續看好順豐長期投資價值;我們預計公司2020-2022年凈利潤分別為75.7、96.8、131.6億元,對應PE 47x/37x/27x,維持“買入-A”評級。

風險提示:宏觀經濟下滑或高端電商增長放緩,導致順豐時效件增速下滑;順豐的國際、供應鏈等新業務拓展不及預期;鄂州機場對公司成本改善程度低于預期;公司時效件產品分層推進低于預期;資本開支較高等。

前言

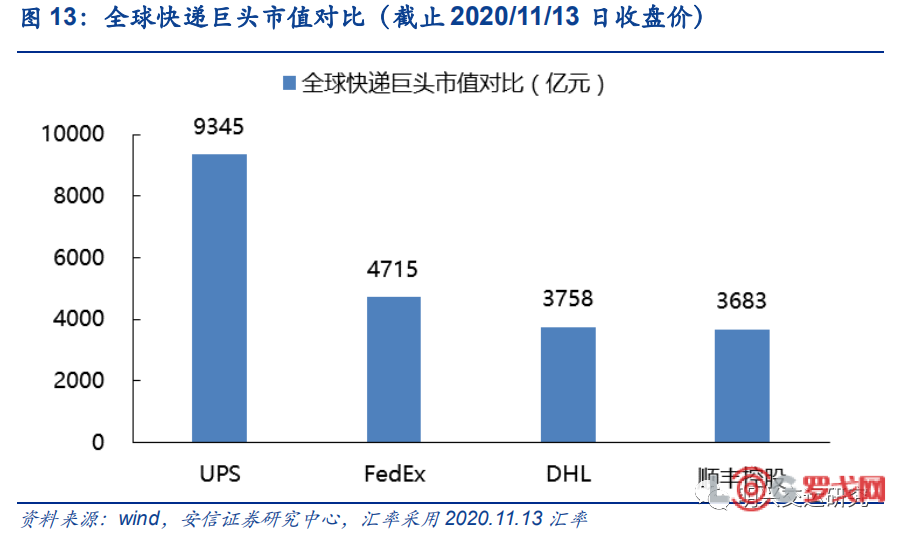

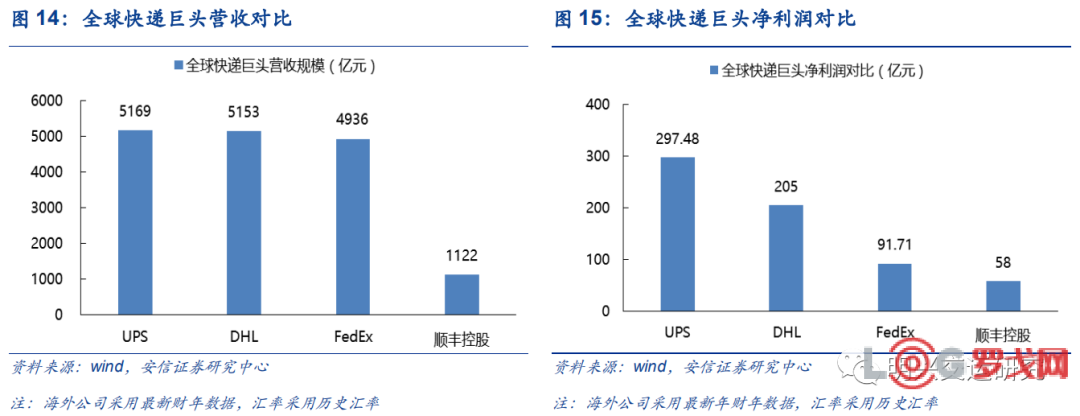

關于順豐是否會成為第二個UPS的討論由來已久:UPS為國際快遞龍頭,具有百年發展歷史,2019年UPS營收4900億元(以11月13日匯率計算),凈利潤293億元,市值約9350億;而我國的快遞龍頭順豐2019年營收1122億元,凈利58億元,市值約3700億元。

誠然順豐與UPS所處的發展階段不同,兩者業務結構、經營模式、利潤體量上存在較大差異,并不完全可比。但從發展的角度看,中國是全球發展最快、最具活力的物流市場,而順豐穩扎穩打,以時效快遞為基,并快速拓展業務邊界,廣闊的市場空間或許帶動我國快遞企業實現跨越式發展,最終孕育全球巨頭。以UPS為錨,或可估量順豐遠期空間。本篇報告我們梳理UPS的發展歷程,并深度對比順豐與UPS,回答市場關注的順豐長期價值之問。

1.1. 全球快遞龍頭,市值接近萬億

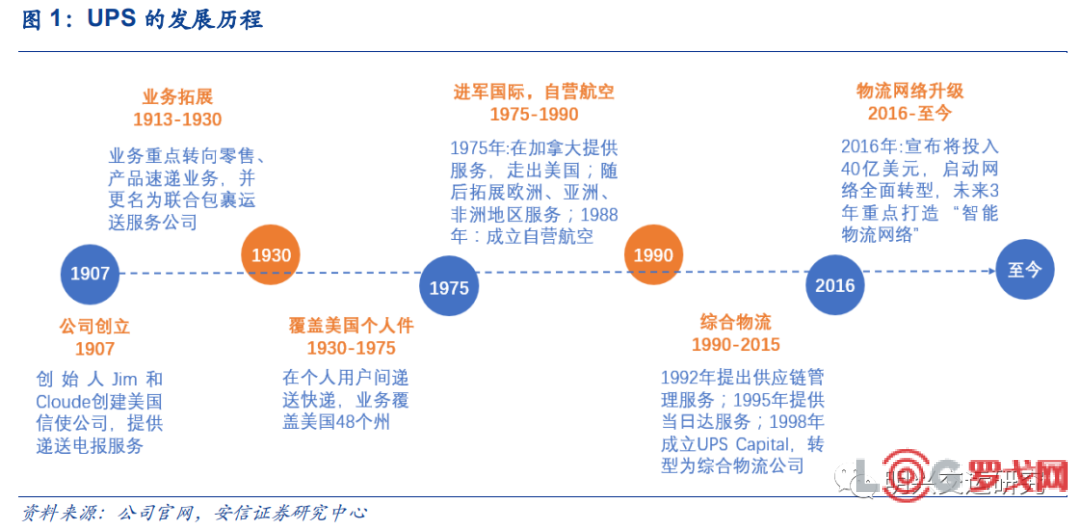

UPS歷經百年發展,成為美國乃至全球規模最大的快遞企業。UPS成立于1907年,早期經營電報信件,6年后公司轉型百貨配送,并更名為商業包裹遞送公司。30年代開始,UPS逐步擴張服務范圍,借助“黃金璉”計劃(全國洲際公路運輸網絡),UPS實現了對全美48個州的快遞服務。80年代UPS嘗試航空運輸和國際擴張。公司于1999年上市,隨后開展零擔和供應鏈業務,向綜合物流方向發展。

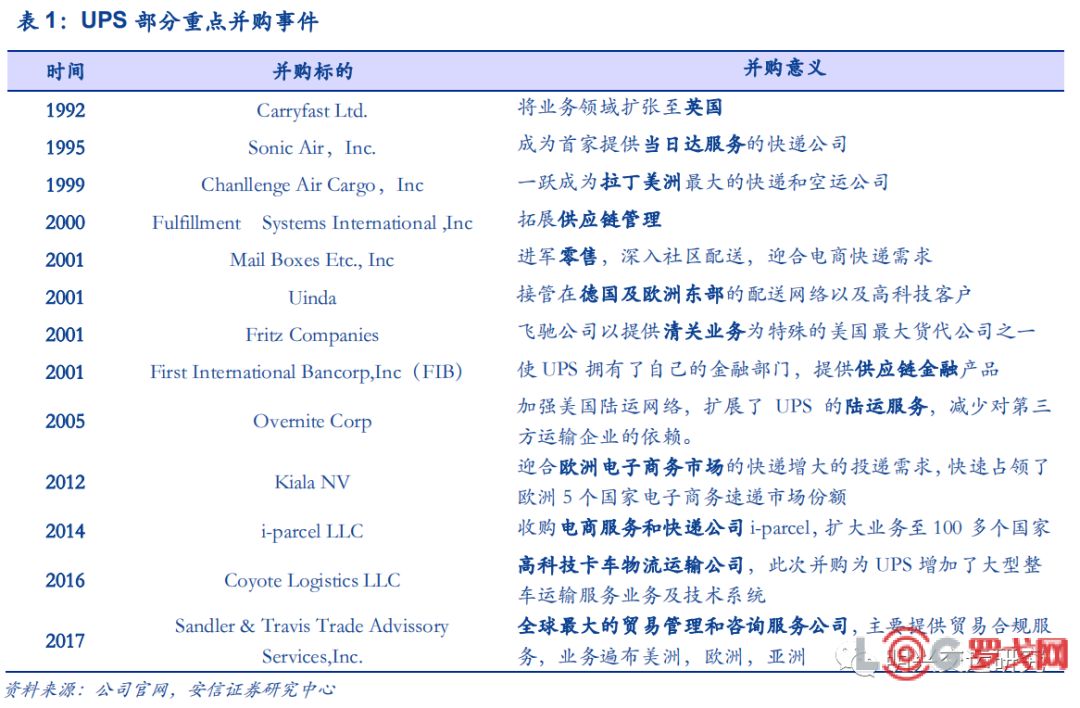

UPS的發展歷程是一部兼并擴張史,公司從快遞主業逐步拓展上下游和全球客戶,完成多元化戰略布局。UPS借助其主營快遞業務優勢,拓展至產業鏈上下游,包括供應鏈(1992年成立UPS Supply ChainSolution)、貨代(2001年收購飛馳)、電商服務(2001年收購Mail Box、2012年收購Kiala NV、2014年收購i-Parcel)、供應鏈金融(2001年收購美國第一國際銀行)等業務板塊,突破單一業務發展瓶頸,從而向物流綜合服務提供商邁進。在全球擴張階段,UPS有選擇性地切入歐洲、亞洲以及新興國家市場,不斷提高和鞏固全球份額。

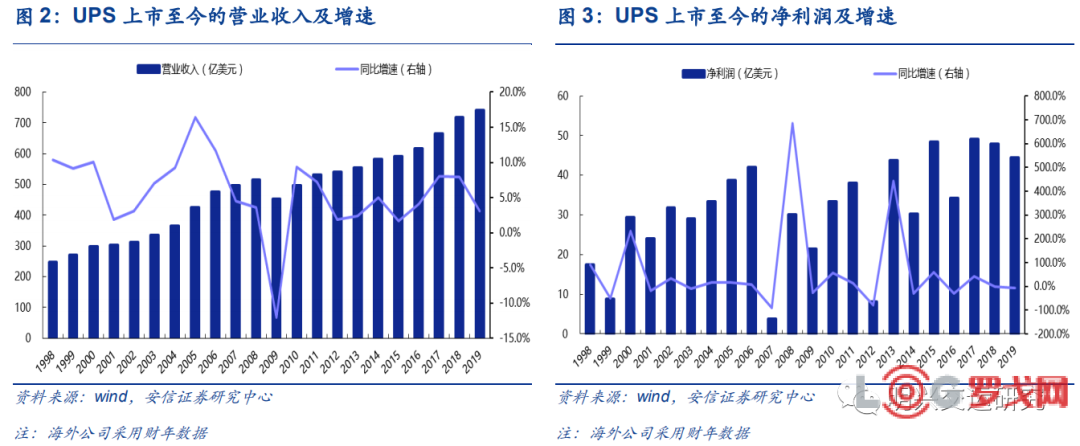

UPS于1999年上市,相對于其百年發展歷程,上市時已處于發展穩定期,財務表現相對穩健。1998-2019財年UPS營收CAGR為5.4%,該階段公司處于穩定發展期且增長具有較強韌性,只有2009年因金融危機出現一次負增長。同時,公司盈利則一直為正,未出現過虧損,2007與2012年公司出現兩次盈利低點,主要由于當年養老金等人工支出較大。

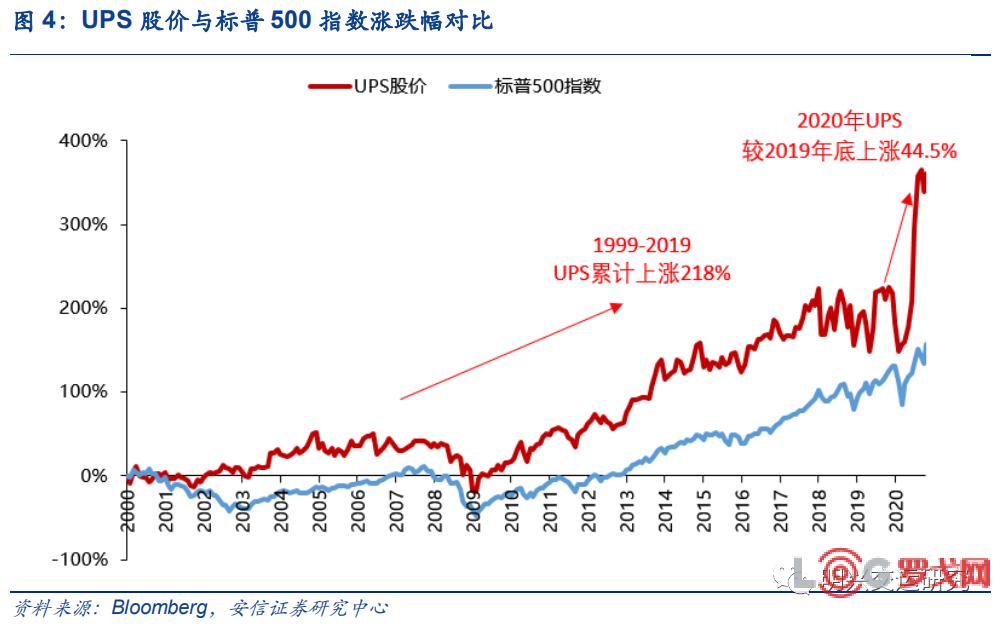

從1999年上市至今的21年間,UPS股價表現穩定,累計上漲360%,相對收益203%。考慮到UPS的上市時間,其早期的成長、競爭等過程未全部體現在股價當中,公司上市以來股價表現穩定,股價累計上漲360%,標普500指數累計上漲157%,UPS相對標普500指數超額收益率203%。

分階段看,1999-2019年UPS年化超額收益并不明顯,2020年因疫情而收益顯著。我們將UPS的股價表現分為兩個階段:1)1999-2019年公司累計上漲218%,同期標普500累計上漲132%,UPS超額收益為86%,年化超額收益3.1%;2)2020年公司股價上漲44.5%,同期標普500上漲11.0%,UPS超額收益為33.5%。對比來看,UPS在今年錄得超額的原因主要由于疫情促進美國電商行業發展以及全球航空物流爆發。

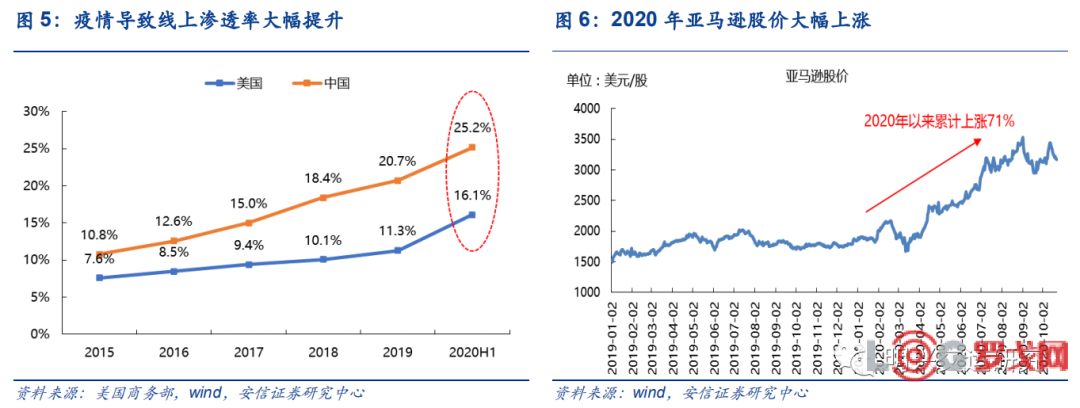

我們觀察海外疫情導致美國線上網購滲透率加速提升、全球航空物流運價大漲。

1)疫情期間,美國電商滲透率加速提升,從2019年的11.3%提升至2020H1的16.1%,迎來歷史發展機遇,亞馬遜股價今年以來累計上漲71%,驗證電商行業高度景氣,作為電商下游的UPS也同樣顯著受益。

2)疫情導致國際航空運價大幅上漲,根據IATA報告,2020年全球航空物流平均運價上漲30%,而UPS經營全球航空物流,充分受益防疫物資、生產生活用品的運輸。

UPS PE估值中樞約20倍,2020年估值大幅提升至31倍。我們剔除UPS估值異常年份(2007/2012年,利潤大幅下滑),公司PE估值中樞約20倍,估值水平總體平穩,波動不顯著,主要與公司業績增長緩慢有關。2020年受益疫情,UPS估值大幅至31倍。

2000年至今UPS市值累計上漲254%,凈利潤增長56%,估值由14倍提升至31倍(增長127%)。由于1999年為公司業績低點,我們以2000年為起點,計算公司迄今為止市值累計上漲254%,估值提升幅度大幅高于利潤增長,估值波動對公司市值影響更大。

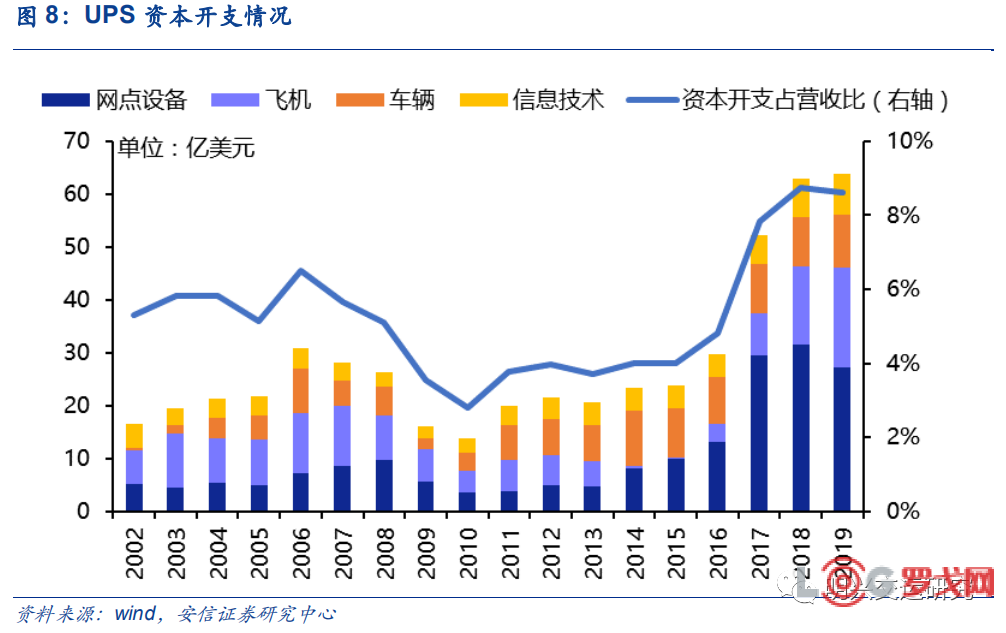

上市以來,UPS的資本開支力度呈現波動特征,總體保持了對物流網絡的重資產投入。盡管UPS上市時已處于發展穩定期,但公司資本開支節奏(資本開支額/營業收入)并未呈現單邊趨勢,而是呈現波動特征。我們認為或與公司面對市場變化,積極調整投入有關。作為直營制物流企業的代表,公司的主要投入方向包括網點、飛機、車輛、信息技術。

具體來看:2002-2008年,公司持續投入資本進行飛機和車輛購置;2009-2015年公司資本開支力度放緩,主要與物流市場增速放緩有關;2016-2019年,公司資本開支力度大幅提升,主要與公司正進行全面的物流網絡的轉型升級,打造全球“智能物流網絡”有關。

上市至今,UPS具有良好的現金流和穩定的股息率。公司現金流持續高于資本開支,即使在擴張階段,也實現了正的自由現金流入。上市以來UPS平均股息率約3.15%,給予投資人穩健回報。根據彭博一致預期,目前股價對應2020年股息收益率為3.2%。

1.2. 百年穩健發展,綜合物流實力領先

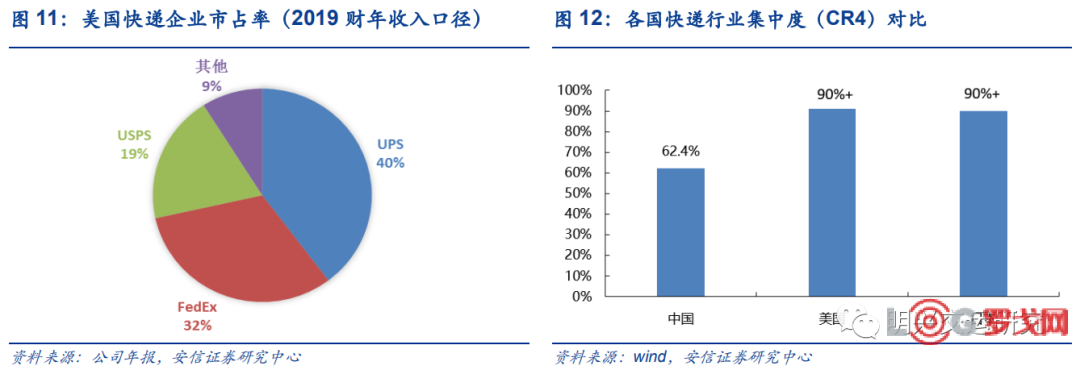

美國快遞行業集中度高,UPS穩居行業第一。美國快遞行業具有獨特的發展背景,依靠鐵路與公路運輸興起,而后航空貨運引發時效需求,至今行業形成三強鼎立的競爭格局。

(1)20世紀初,美國四大快遞巨頭依托鐵路資源形成寡頭壟斷的格局——美國運通、富國銀行、亞當斯快遞和美利堅快遞。一戰期間美國鐵道部將四大民營快遞統一收購成立了國營鐵路快遞公司ARE。戰后,ARE重新回到民營資本家手中,且繼承了鐵路的壟斷經營權。

(2)二戰后(1960-1975年),美國開始了大規模的跨州高速公路建設,而基于鐵路運輸運營的ARE受到致命沖擊,覆蓋面更廣、時效性更高的公路快遞快速取代鐵路快遞,USPS和UPS逐漸興起,暫時形成USPS、UPS和ARE三分天下的局面。

(3)1975年以后,航空貨運新運輸方式逐漸興起,成立于1971年的Fedex通過空運切入快遞市場,2000年后形成Fedex、UPS與USPS共同壟斷美國快遞市場的格局。

從全球對比的角度來看,UPS市值體量最大,約為第二名FedEx的2倍。截止最新收盤價(2020/11/13),UPS市值達到9345億元人民幣,排在其后的FedEx/DHL/順豐市值分別為4715/3758/3683億元人民幣。

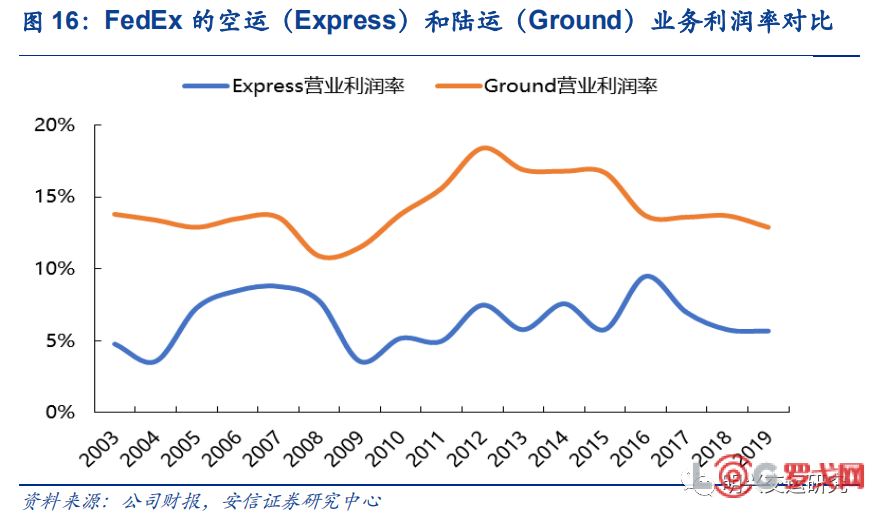

從營收規模和利潤體量來看,UPS的收入規模與FedEx相當,但利潤額大幅領先,或與兩家公司業務結構差異有關。UPS和FedEx分別在陸運件和航空件市場占據優勢。但根據FedEx披露數據,陸運業務盈利強于空運(2019年FedEx的陸運利潤率13%,而空運利潤率為5.7%)。UPS以陸運為主(UPS Ground收入占比44%,FedEx Ground 收入占比30%,導致UPS盈利能力強于FedEx;此外,UPS的發展歷史和綜合物流能力強于FedEx,或具備更強的協調能力,提升綜合利潤率。

UPS形成了業務鏈條完整、類別豐富的產品結構。UPS的業務分為:國內包裹、國際包裹、供應鏈與貨運三大板塊。2019年國內快遞業務占比62.8%,國際快遞的業務占比19.2%,供應鏈業務占比18.1%。2019年UPS的國內快遞業務量約55.36億件,其中國內包裹47.3億件(隔日件/延遲件/陸運件件量分別為4.8/4.1/38.4億件),國際包裹8.1億件。

2.1. 業務結構:國際、供應鏈業務還有較大空間

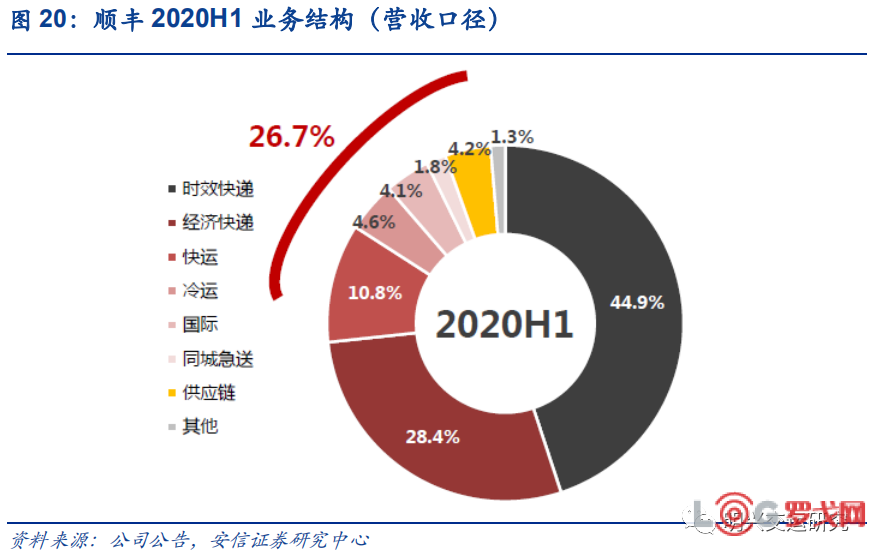

結論:順豐近年來從單一的快遞業務向多元業務拓展,新業務增長迅速,2020H1五大新業務(快運、冷運、同城配、國際、供應鏈)收入占比達到26.7%,綜合物流能力加速形成。對標全球行業龍頭UPS,順豐在國際和供應鏈兩大業務上還有較大提升空間,在保持當前發展勢頭下,有望構筑全球競爭力。

(1)國際業務:

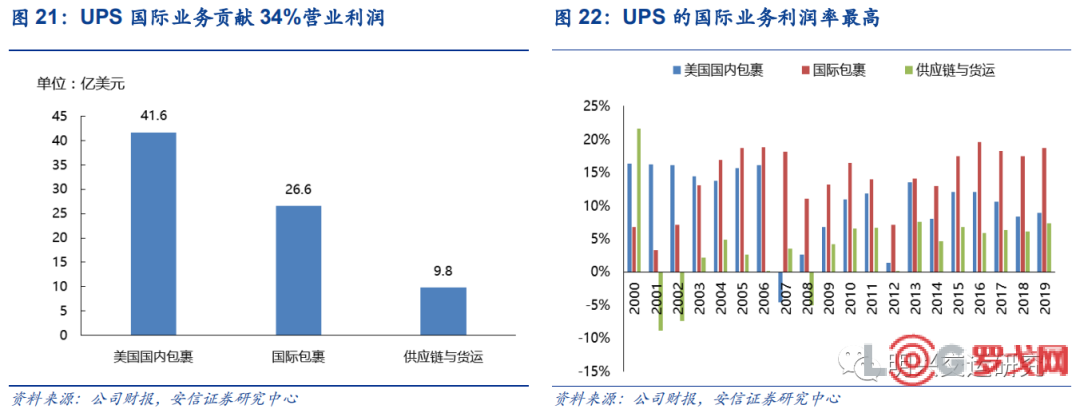

UPS業務遍及全球,國際快遞收入占比約兩成,利潤率為所有業務最高。UPS通過兼并、收購的方式在歐洲、亞洲以及新興市場快速獲得份額,當前在220個國家和地區開展快遞服務。從UPS各業務收入占比來看,國際快遞占比19%,占比穩定;而從盈利能力來看,國際業務利潤率明顯高于其他業務,或由于其壁壘高(全球物流能力)、產品附加值高。2019年國際業務營業利潤率18.7%,約為國內快遞業務的2倍,貢獻34%的營業利潤。

UPS抓住經濟全球化的機遇走向世界,順豐的國際化路程則更漫長。UPS在1975年開始布局國際業務,抓住了經濟全球化的歷史發展機遇。當前順豐也在積極布局海外,國際標快/特惠業務覆蓋海外 71 個國家,國際小包業務覆蓋全球 225 個國家/地區,國際收入占比約4%,遠未及UPS國際收入占比近20%的程度。從絕對體量來看,順豐的國際業務收入約為UPS國際收入的3%。我們認為中國國內物流市場規模更大,增速更快,國內市場一段時間內仍為順豐的重點投入方向,而國際市場則是更長遠戰略布局。

隨著跨境電商興起和中國產業升級,順豐的國際業務具備持續增長基礎。隨著跨境電商的興起,國內消費者在消費升級趨勢下擴大對海外高端品牌商品購買;同時具備高性價比的中國產品逐步走向全球;全球供應鏈一體化仍為主流,順豐有望持續提高國際服務能力,為客戶提供全場景、一體化、自主可控的國際物流服務。

(2)供應鏈業務:

UPS的供應鏈最早始于1992年,通過成立USCS(UPS Supply Chain Solutions),并結合高效的組織能力,為客戶提供供應鏈服務。目前UPS為高科技、汽車、工業生產、保健、零售及消費產品等領域,提供物流、快遞、金融、供應鏈咨詢為核心的全方位供應鏈管理。

UPS的供應鏈服務能力的形成依靠戰略收購、精準協同和經驗積累。UPS將自己定位于一站式承運商和供應鏈解決方案供應商,在傳統包裹快遞優勢之外,公司借助幾大重要戰略并購擴展能力邊界:1)收購Fritz(將公斤段提升至70-500公斤,并提升空運和跨境能力)、收購美國第一國際銀行(形成供應鏈金融服務能力)、收購MailBoxes(健全末端網絡)。在能力形成后,UPS供應鏈部門將UPS物流集團、UPS 貨運服務公司、UPS 資本、UPS 咨詢結合起來,精準協調,為客戶提供一攬子服務。在幾十年供應鏈管理經驗積累下,成為全球物流供應鏈領導者。

對順豐而言:供應鏈服務是綜合實力的體現,壯大供應鏈業務能夠形成對其他業務的導流和支撐。2019年UPS的供應鏈與貨代業務收入占比約12.3%,而順豐從2016年才開始發力供應鏈,2018年順豐先后發起兩筆重大的供應鏈領域投資(收購夏暉與DHL中國),截止2019年供應鏈營收占比約4.4%。長期看,順豐將戰略目標定為行業解決方案的科技服務公司,以時效快遞業務為基礎,注重重資產投入,而供應鏈業務能夠促進業務部門間的整合,提升順豐的資產利用率,提升綜合服務能力,具備高度戰略價值。

2.2. 產品分層:高端產品細化分層,盈利能力可提升

結論:順豐最為核心的產品為時效快遞,進一步可分為特快、標快兩種主要產品,區別主要體現在時效差異上。而UPS時效快遞產品則具體到不同送達時間,并匹配相應價格,充分滿足消費者差異化需求。我們認為未來隨著順豐全國物流網絡的完善,尤其是鄂州機場的投運,將實現高端產品分層,并通過差異化定價提升盈利能力。

UPS對時效的劃分比國內快遞企業更加細化,價格與時效相匹配。UPS時效產品為航空件,根據公司年報介紹,航空件可實現當天/次日/第三天/第四天送達,并可指定時間(上午8點、上午10點30、中午、下午4點30)。以發送一件從孟菲斯到亞特蘭大(約800公里)的包裹(2公斤重)為例,公司官網給出的送達時間分為五個時間段,時間要求越快,價格越高。如果選擇最快的次日上午8:00前到,收費為109美元;選擇最慢的延遲件(第三天到)下午4點30前,對應的價格為24美元,服務時效與收費結構較為完善。

從中美快遞的時效來看,UPS航空時效領先順豐,陸運時效弱于順豐

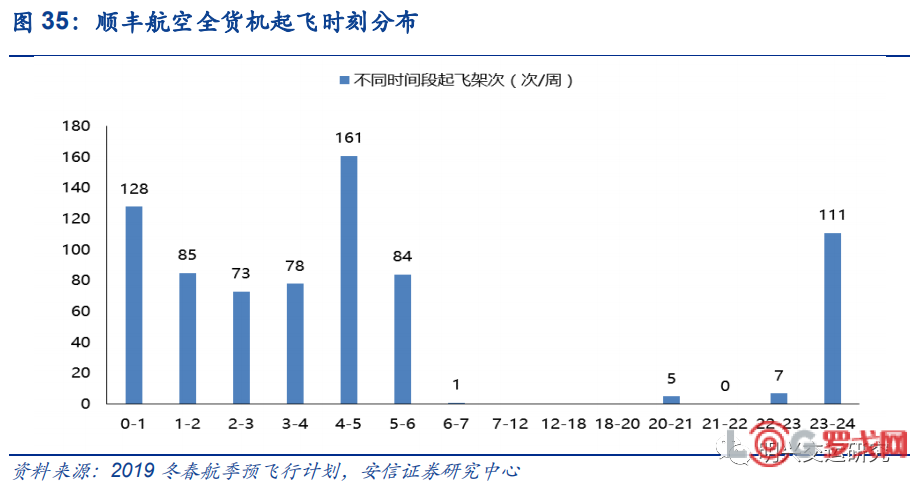

(1)航空件時效:UPS提供的次日達產品中,可實現次日上午8點或10點前送達。目前順豐時效最高的特快件,一般承諾送達時間為次日上午12點前,我們認為航空時效差異原因為中美兩國快遞公司在航空網絡密度、自有飛機數量、貨機起降時刻的差異以及用戶價格敏感度所致。

(2)陸運件時效:UPS Ground件第四天下午4點30送達,運輸時間接近3天,而順豐標快一般在次日22:00或第三日送達,運輸時間僅1-2天,我們認為順豐陸運時效領先UPS的主要原因為中國客戶以陸運需求為主,件量密度與發車頻次高,且國內公路網絡發達。

從中美快遞的價格來看,UPS航空時效快遞價格遠高于順豐

以發送從上海到武漢(約800公里)的包裹(2公斤重)為例,通過順豐發送的特快件收費僅32元人民幣,而相同距離、相同時效的UPS次日達件收費是其16倍。順豐標快的收費為23元人民幣,而UPS Ground收費是其3.5倍。

在競爭格局穩定的前提下,UPS每年上漲基礎費率以應對成本上升、維持資本開支。從上市至今,UPS每年均保持一定的基礎費率上漲,近六年均維持4.9%的上漲幅度,費率的上漲一方面應對通脹、人力等成本的上漲,另一方面對UPS在運輸網絡的投資起到支撐作用。

對順豐而言,在鄂州機場投運后,公司有望推出更多定制化時效快遞產品,并完善價格梯度,提升盈利能力。我們梳理了2019冬春航季順豐全貨機的起降時刻,公司的高峰起降時刻集中在晚上11點至清晨6點,而在白天沒有起降時刻,導致公司的時效產品必須按照航空的起降時間做規劃。而鄂州機場的開通,有望給順豐帶來更多優質時刻,重新定義時效件產品,而提供差異化的服務和收費,則有望提升公司盈利能力。

2.3. 電商快遞:機遇大于挑戰

結論:2000年初美國電商興起,隨著電商的持續發展,UPS逐步重視電商市場,公司與USPS合作處理低端業務,同時建設路由網絡、滿足消費者對時效電商件的需求,公司件量得以持續穩健增長。同時我們也發現,UPS的單件盈利下滑,主要由于成本剛性所致。對比順豐,中國電商快遞市場方興未艾,面對中高端、中低端需求,順豐發力“高端電商件”、“特惠專配件”、“豐網”,均有較大機會擴張市場份額,重點在于做好成本管控。

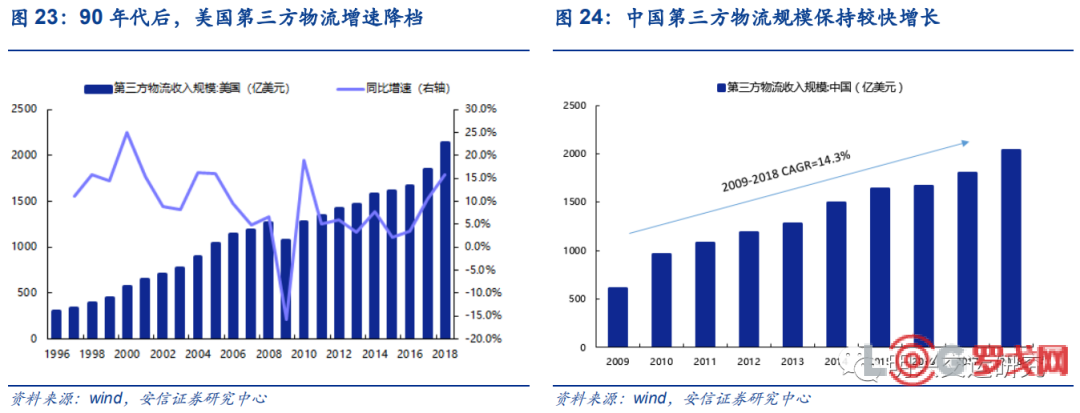

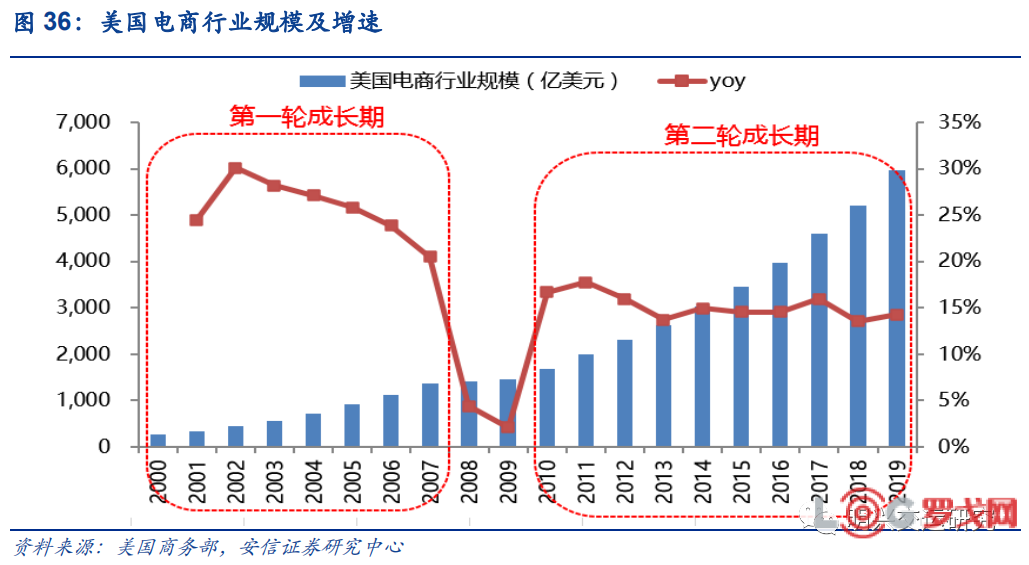

美國的電商起源于20世紀90年代末,當前仍處于快速成長期。1995年Amazon與Ebay相繼成立,美國的電子商務開始興起。21世紀初美國電商進入第一輪快速成長期,2000-2007年美國電商行業規模復合增速達25.7%。而經歷金融危機后,美國電商快速恢復,2010-2019年行業規模復合增速達15%。

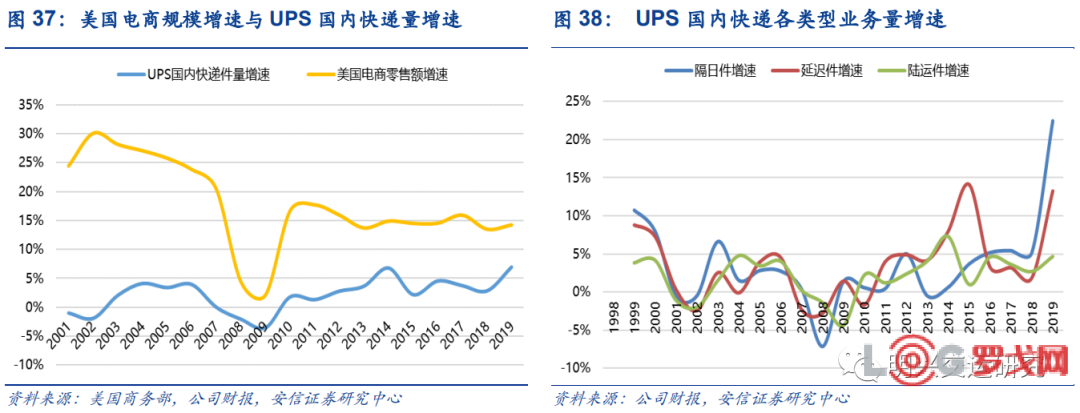

UPS國內件量增速與美國電商行業增速趨同,近年來UPS時效快遞或因高端電商需求而快速增長。

(1)總體來看,UPS件量增速與電商行業增速趨同。但UPS件量增速顯著低于電商增速,我們認為由于UPS件量基數較大,且主要服務B端為主,電商貢獻的增量有限。其次,2006年UPS與競爭對手USPS展開合作,將部分低端業務產品交由USPS處理。

(2)2015年以來,UPS的隔日件+延遲件保持較快增速,我們認為主要由于高端電商需求帶動。根據公司年報描述:“交付速度變得越來越重要,公司利用不斷擴大的自動化網絡的優勢,加強了作為電子商務托運人的首選地位。”“2019年,UPS擴展了面向全球中小企業的電子商務解決方案(UPS efullment),協助賣家進行倉儲、訂單處理、包裝和運輸”。

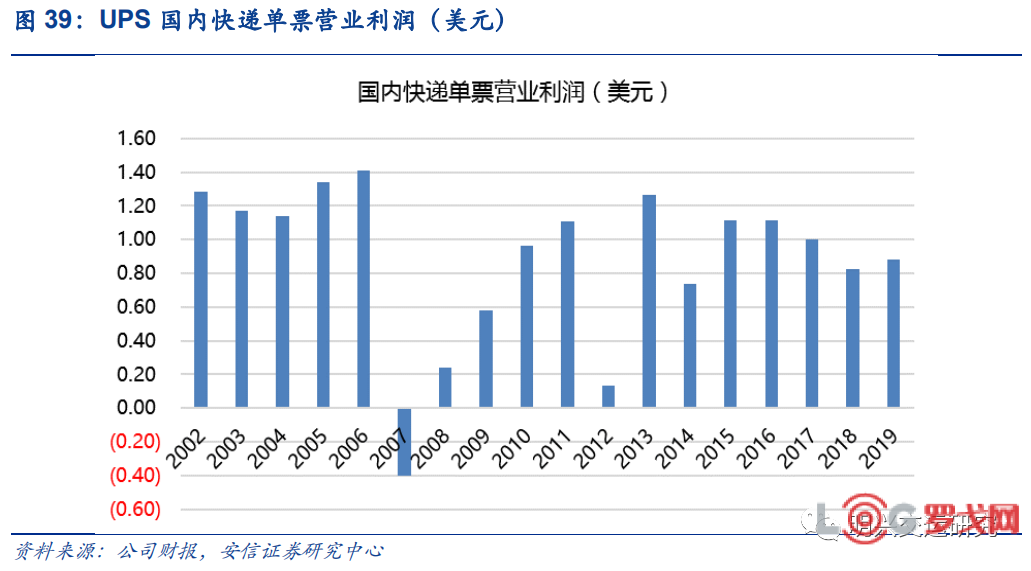

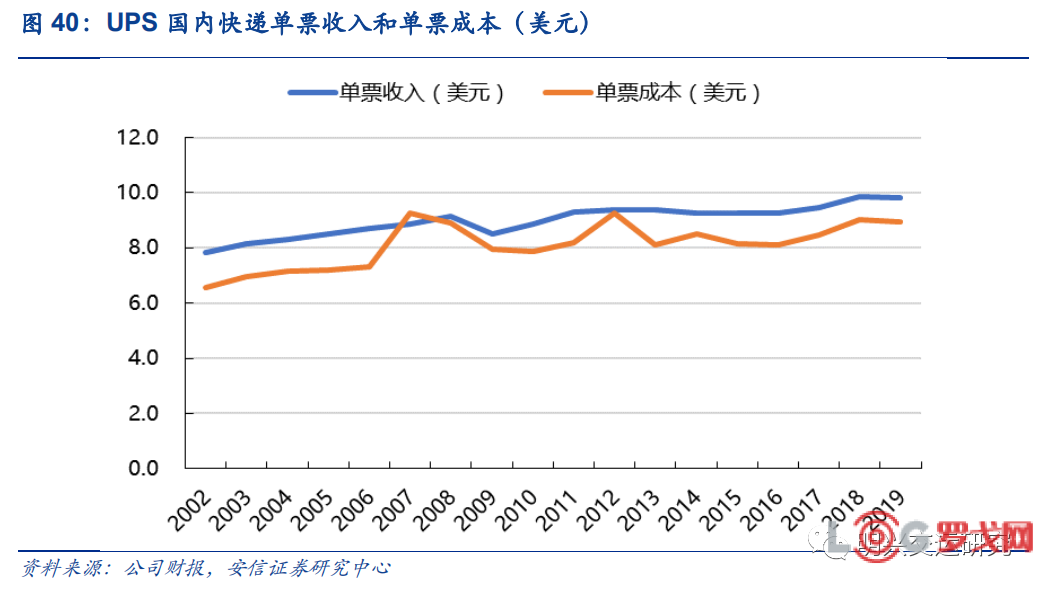

UPS的國內單件快遞盈利從2013年以來呈下滑趨勢,主要由于成本剛性上漲。2013年以后,UPS國內快遞單票利潤呈下降趨勢,2019年UPS單票國內快遞利潤0.88美元。雖然UPS單位費率每年上漲,但公司面臨的人力、運輸成本較為剛性,成本改善空間有限。以2007和2012年為例,公司需要支付大額的養老金或人工福利,導致當年人力成本大幅提升。

對順豐而言,面對線上滲透加速提升的態勢,選擇發力“高端電商件”、“特惠專配件”、“豐網”均將助推順豐擴張快遞市場份額,重點在于成本管控。線上滲透率的提升本質是商品銷售在渠道端的再分配,我們認為這是一場不可逆的變革。中高端電商產品需要相匹配的快遞服務(快速、安全、優質服務),順豐具備天然基因;而部分客單價相對不高的中低端電商產品,為了突出差異化或客戶服務體驗,也對順豐的特惠件產品產生較大需求。總的來看,順豐切入龐大的電商快遞市場,其優勢在于品牌和服務,其挑戰在于做好成本管控與資源平衡。

2.4. 全球航空網絡:鄂州機場VS路易斯維爾機場

結論:UPS以路易斯維爾機場為全球航空物流網絡核心樞紐,同時建立了龐大的自有機隊,構建了輻射全球的能力,對開展時效快遞、國際快遞、供應鏈等業務提供支撐。對順豐而言,鄂州機場的開通將大幅提升順豐的綜合實力,順豐將進一步向國際巨頭對標,完善網絡布局、優化機隊結構。對提高服務的穩定性、構建高端綜合物流服務能力、降低綜合成本具有重要影響。

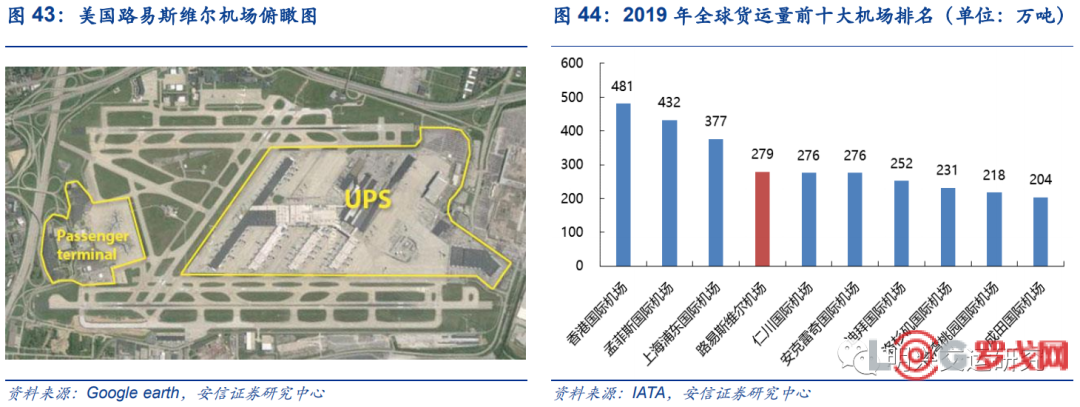

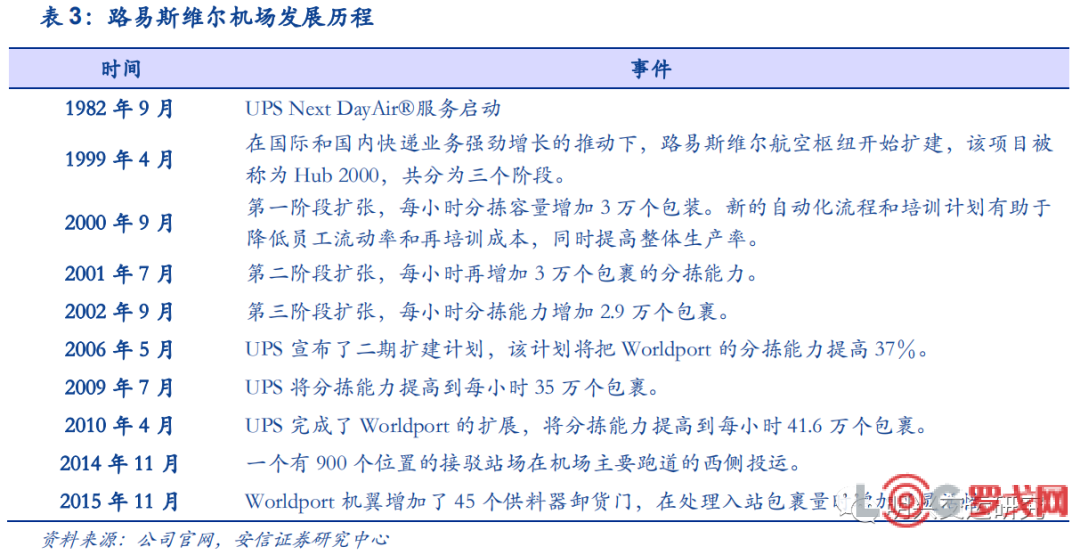

路易斯維爾機場是UPS全球航空網絡的中心—— “UPS世界港”。根據公司官網披露,路易斯維爾機場每天約有300多個航班起降,該樞紐每天處理大約200萬個包裹,在12月的高峰假期,每天包裹處理量可達400萬個。根據IATA數據,2019年路易斯維爾機場貨物吞吐量達279萬噸,同比增長6.4%,吞吐量排全球第4。

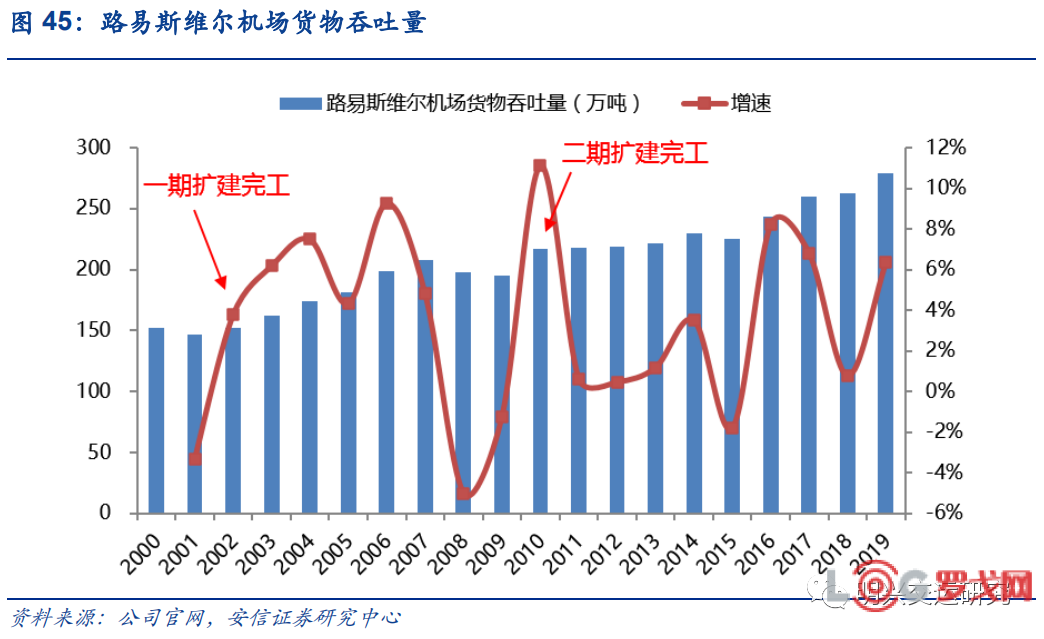

路易斯維爾機場先后經歷兩次大型擴建,不斷滿足UPS中轉需求。UPS 為滿足日益增長的航空貨運需求,于1999年與路易斯維爾機場開展大規模合作,首要任務是產能建設:1)一期擴建從1999年持續到2002年, UPS耗資10億美元重新打造路易斯維爾機場,該項目被稱為UPS世界港(UPS Worldport),主要以建立“平行-交叉跑道”結構足UPS的貨運飛機起降需求,航空樞紐的面積從200萬平方英尺增加到400萬平方英尺,轉運中心的中轉能力提升達到35萬個包裹/每小時;2)二期擴建工程從2006年持續到2010年,航空樞紐的面積擴張到520萬平方英尺,轉運中心的中轉能力提升達到41.6萬個包裹/每小時。

在2002年UPS世界港建成后,路易斯維爾機場吞吐量快速增長,UPS國際業務利潤率提升。在UPS Worldport建成后,路易斯維爾機場迎來產能爬坡期,貨物吞吐量快速增長,2002-2007年貨運量符合增速達6.4%,得益于專業貨運機場的效率提升,2003年UPS國際快遞業務利潤率大幅提升6.0pts。而2010年機場二次擴建后,或由于全球經濟增長放緩,整體貨運吞吐量仍處于爬坡期。

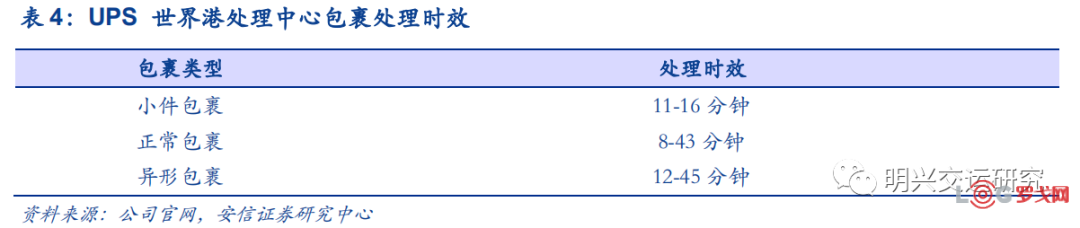

UPS世界港的核心是高效的轉運中心。在經歷兩次擴建后,UPS形成了高效的處理中心,內建有多條數公里長的傳送帶,連接44個貨運站,每4小時輪轉一次,能提供多達100架貨機的裝卸工作。分揀中心傳送設備分為3個系統,分別處理小件包裹、正常包裹和異形包裹。不同類型的包裹分揀時效最快可在12分鐘內完成。

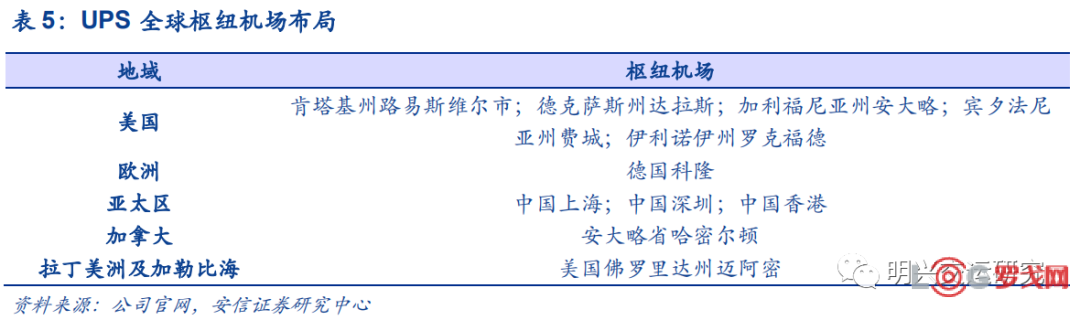

UPS以路易斯維爾機場為核心樞紐,在全球建立了12個航空樞紐,完成全球布局。UPS在美國、歐洲、亞太、加拿大、拉丁美洲均建立了航空貨運樞紐,形成通達全球的航空網絡,成功走向世界。

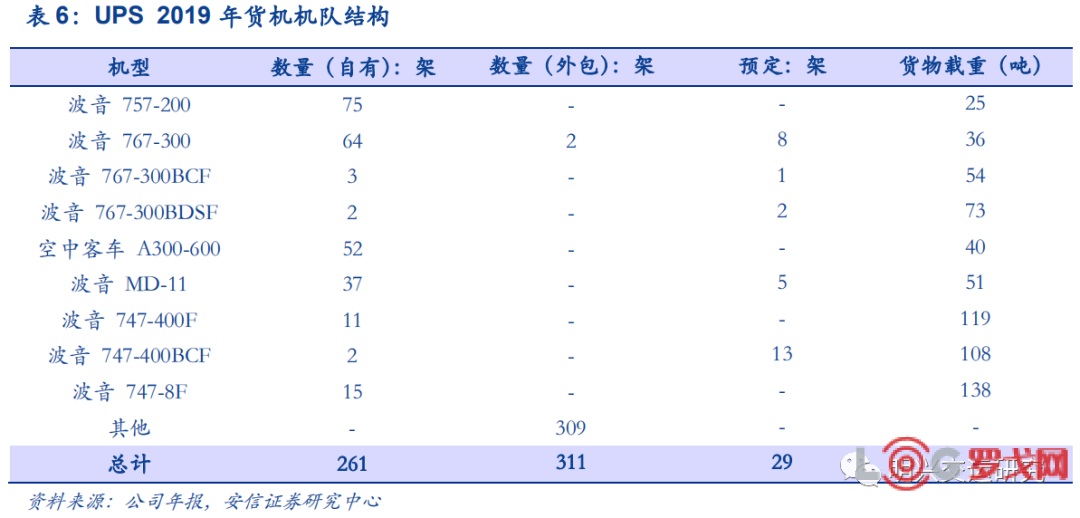

與航空樞紐相匹配,UPS自建了規模龐大的航空貨運機隊。與自有航空樞紐相匹配,UPS自建航空貨運機隊,并不斷優化機型結構,采用寬體機替代窄體機,提高裝載效率。2019年UPS共運營貨機572架,其中自有貨機261架,占比約44%;其余貨機均采用短期租賃和包租模式。

對順豐而言,其主導投資建設的鄂州機場預計于2022年初投入運營,鄂州機場的開通將使得順豐擁有大型航空貨運樞紐,進一步向國際巨頭對標,完善、優化網絡布局。順豐將以鄂州機場樞紐為中心,全面打造覆蓋全國、輻射全球的航路航線網絡。對提升產品時效、提高服務的穩定性、構建高端綜合物流服務能力、降低綜合成本具有重要影響。更長遠來看,鄂州機場形成產業聚集后,將是順豐供應鏈布局的核心一環,匹配我國國家戰略背景下的全球供應鏈重構。

順豐的長期空間來自于公司的時效業務底盤以及多元化新業務,看點頗多。對標海外巨頭UPS,我們長期看好順豐的投資價值。

(1)國際、供應鏈業務還有較大發展空間:對標全球行業龍頭UPS,國際業務利潤率為所有業務中最高,而供應鏈業務能力為綜合實力體現。順豐新業務增長迅速,2019年五大新業務(快運、冷運、同城配、國際、供應鏈)收入占比達到25.6%,綜合物流能力加速形成,順豐在國際、供應鏈兩大業務上還有較大發展空間。

(2)時效快遞產品未來可分層,并提升盈利能力:UPS時效快遞產品則具體到不同送達時間,并匹配相應價格,充分滿足消費者差異化需求。我們認為未來隨著順豐全國物流網絡的完善,尤其是借助鄂州機場的投運,將實現高端產品細化分層,并通過差異化定價提升盈利能力。

(3)抓住電商快遞發展機遇,把控成本,擴張份額:近年來UPS時效快遞因高端電商需求而快速增長。而中國電商快遞市場方興未艾,面對中高端、中低端需求,順豐發力“高端電商件”、“特惠專配件”、“豐網”,均有較大機會擴張市場份額,其優勢在于品牌和服務,其挑戰在于做好成本管控與資源平衡。

(4)借助鄂州機場打造全球航空網絡,樹立國際競爭力:UPS以路易斯維爾機場為核心樞紐,同時建立了龐大的自有機隊,構建了輻射全球的能力。對順豐而言,鄂州機場的開通將大幅提升順豐的綜合實力,順豐擁有大型航空貨運樞紐,對提高服務的穩定性、構建高端綜合物流服務能力、降低綜合成本具有重要影響。

我們認為短期順豐時效件、特惠專配等產品的快速增長將拉動營收增速繼續保持高增長,隨著產能利用率的逐步提升,公司盈利彈性將逐步釋放。中期視角看,公司保持時效快遞底盤競爭優勢,并加速滲透電商件市場,有望進一步擴張份額、增厚盈利,而快運等新業務則保持快速增長,迎來盈利拐點。長期看,順豐有望成長為全球快遞巨頭,以UPS為錨,我們持續看好順豐長期投資價值;我們預計2020-2022 年凈利潤分別為75.7、96.8、131.6億元,對應PE 47x/37x/27x,維持“買入-A”評級。

宏觀經濟下滑或高端電商增長放緩,導致順豐時效件增速下滑;順豐的國際、供應鏈等新業務拓展不及預期;鄂州機場對公司成本改善程度低于預期;公司時效件產品分層推進低于預期;資本開支較高等。

中郵無人機(北京)有限公司揭牌

2412 閱讀

智能倉儲企業“智世機器人”完成數千萬元A輪融資

2376 閱讀

這家老牌物流巨頭被整合重組,四千多名員工將何去何從?

1683 閱讀聊聊2025年物流企業如何做營銷規劃

1625 閱讀2024最值錢的物流上市企業是誰?哪些物流企業被看好,哪些被看跌?

1037 閱讀極兔速遞2024年第四季度包裹量增長32.5% 全球日均單量超8000萬件

1070 閱讀地緣政治重塑下的全球供應鏈:轉型、挑戰與新秩序

1004 閱讀物流供應鏈領域“吸金”不力,但能給投融資事件頒幾個獎

1000 閱讀2024LOG供應鏈物流?突破創新獎候選案例——準時達國際供應鏈管理有限公司

931 閱讀京東緊急馳援西藏震區,首批救援物資已由專車送出

983 閱讀